住宅ローン控除(令和4年度改正)【税務レポート】

令和3年度の住宅ローン控除と令和4年度の住宅ローン控除(令和4年度改正)

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

1. 「住宅ローン控除」の基本

個人が住宅ローン等を利用してマイホームの取得等をした場合で、一定の要件を満たすときは、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除する「住宅借入金等特別控除」の適用を受けることができます。

基本的に居住を開始した年度の法律が適用されます。

居住年に応じた控除率や控除限度額で控除期間の終了時まで計算します。

従って、すでに住宅ローン減税の適用を受けている人は、現在の控除率や限度額が継続します。

2. 令和3年度分の「住宅ローン控除」

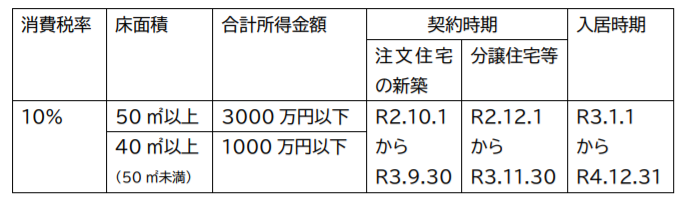

消費税率10%による消費の落ち込みを防ぐために、年末のローン残高の1%を上限として控除期間13年と拡充された住宅ローン控除が、コロナ特例により延長されています。

ただし、一定の期間に契約した場合で、令和3年1月1日から令和4年12月31日までの入居が対象となります。

≪控除限度額≫

・10年目まで:住宅借入金等年末残高(最大4000万円)×1%

・11年目から13年目:上記特別控除額又は建物取得価額(最大4000万円)×2%÷3

※認定住宅等の場合は住宅借入金等年末残高(最大5000万円)となります。

≪適用要件≫

※令和4年末までに居住を開始しても上記契約期間に契約した場合は、令和3年度の住宅ローン控除が適用されます。

3.令和4年度分の「住宅ローン控除」の見直し

令和3年12月に公表された「与党税制改正大綱」では、「住宅ローン控除」の見直しが行われ、制度を令和7年入居分まで4年間延長したうえで、年末時点のローン残高の1%としている控除率が0.7%に引き下げられます。

また、これまで所得が3000万円以下で控除を受けることができましたが、適用対象者の所得要件が2000万円以下と条件が厳しくなっています。

現状の住宅ローンの金利は1%を下回るケースも多く、住宅ローンの減税額が実際の利払いの額を上回り、税によって利益を得ているという指摘がなされていました。

≪例≫

このような指摘に対応する観点から、制度の簡素性も踏まえて、控除率を0.7%とするとともに、適用対象者の所得要件が2000万円に引き下げられることになりました。

中古住宅等については、一律2000万円を限度として0.7%を10年間控除できます。

令和4年度の税制改正について、消費税率引上げに伴う反動減対策として借入限度額の上乗せ措置を終了し、住宅性能(認定住宅等)などに応じた上乗せ措置が講じられる予定です。

認定住宅等の新築の場合は.控除率0.7%で13年間の控除となり、借入限度額は3000万円から5000万円となります。

4.おわりに

令和4年度に居住を開始する人は「令和3年度の住宅ローン控除」を受ける人と、「令和4年度の住宅ローン控除」を受ける人が混在することになります。前述の条件にあてはめて、判断をして下さい。また、「住宅ローン控除」には上記以外に詳細な要件がたくさんあります。

判断に迷われた場合は、ご相談ください。

2022年1月1日

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート