税務レポート令和3年度税制改正 「相続や贈与」はどう変わるのか?

資産移転時期の検討

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

1.直系尊属から住宅取得等資金の贈与を受けた場合の非課税措置

直系尊属(親や祖父母)から資金提供を受けて住宅を新築等した場合に、一定要件を満たせば一定額まで贈与税が非課税になる規定があります。

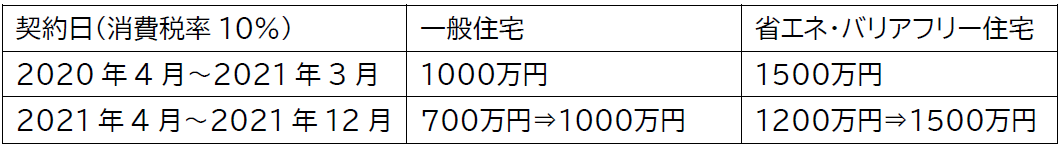

この非課税枠は2021年4月から1500万円(省エネ・バリアフリー住宅)から1200万円に引き下げられる予定でしたが、令和3年度の改正により、2021年4月1日から12月31日までの間に住宅用家屋の取得等に係る契約をした場合は「1500万円のまま」とされます。

また、面積要件についても、従来は床面積が50㎡~240㎡とされていましたが、贈与を受けた人の合計所得金額が1000万円以下である場合は、床面積の下限要件が40㎡以上に引き下げられます(住宅ローン控除の改正と同様の措置)。

これにより、単身世帯などに人気の1LDKのマンションなども視野に入ることになります。

この改正は2021(令和3)年1月1日以後の贈与について適用されます。

2. 直系尊属から教育資金の一括贈与を受けた場合の非課税措置の改正

教育資金の一括贈与の非課税制度は2013年に始まりました。

30歳未満の子・孫に直系尊属が信託によって教育資金を一括贈与する制度で、1人当たり1500万円まで非課税となります。

2021年3月末で終了する予定でしたが、2年延長(2023年3月末まで)されました。

信託設定期間中に贈与者が死亡した場合、贈与した資金に使い残しがあれば、残額を相続したとみなして相続税が課税されます。

ただし、一定の場合(受贈者が23歳未満である、学校等に在学中、教育訓練を受講している場合)は、従前どおり相続税の対象外とされます。

また、信託設定期間中に贈与者が死亡した場合、贈与者の子以外(孫など)が相続した場合、相続税の2割加算の対象となる改正も行われました。

この改正は2021(令和3)年4月1日以後の信託等により取得する信託受益権等について適用されます。

改正後もお子様が小さいうちに贈与を受け、23歳になるまでに使い切れば問題はありません。工夫して活用されることをおすすめいたします。

3. 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税措置の改正

結婚・子育て資金の一括贈与制度は2015年にスタートしました。

20歳以上50歳未満の子や孫に、結婚・子育て資金を直系尊属から贈与され、金融機関に信託等をした場合は、1000万円まで非課税になる制度です。

本制度は資金管理契約中に直系尊属が亡くなった時には、管理残高を相続したものとみなして従前から相続税が課税されていました。

贈与者から相続等により取得したとみなされる管理残高を贈与者の子以外(孫など)が相続したときは、相続税の2割加算の対象となる改正がなされました。

民法の成年年齢改正に伴い受贈者の年齢要件が2022(令和4)年4月1日から、18歳以上になります(相続時精算課税制度の年齢要件も18歳以上となります)。

この改正は2021(令和3)年4月1日以後の信託等により取得する信託受益権等について適用されます。適用期限は2年延長され、2023(令和5)年3月31日までとなっていますが、利用者が少ないこともあって、期限後は廃止となる可能性があります。

4.おわりに

一括贈与については、適用期限が2年延長されましたが、富裕層しか非課税枠を有意に利用できないことから、いずれこれらの非課税措置はなくなるのではないか思っています。

高齢世代の資産の移転には、相続時と贈与時という選択肢がありますが、どちらも最高税率は55%とはいうものの、贈与時を選択した場合、相続時よりもはるかに手前の金額で最高税率に達します。

諸外国では、一定期間の贈与や相続を累積して課税すること等により、資産の移転のタイミング等にかかわらず、税負担が一定となり、同時に意図的な税負担の回避も防止される工夫がなされています。

今後、こうした諸外国の制度を参考にして、資産移転時期の選択に中立的な税制の構築に向けて、検討が進められることになっています。

今回、ご紹介した内容は大枠であり、細かく条件が設定されています。詳しくは専門家にご相談ください。

2021年4月1日

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート