税務レポート「生計を一にする」って?

「生計を一」に該当するか否か

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

税務の要件の中には「生計を一にする」という用語が出てきます。

生計を一にする者になる・ならないによって、有利になる場合、不利になる場合があるため、しっかり把握して、対応を考える必要があります。

1. 生計を一にする

国税庁のホームページには

・生計を一にする

日常の生活の資を共にすることをいいます。会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、①生活費、学資金又は療養費などを常に送金しているときや、②日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます。

とあります。

税法上明確に定義されているものではありませんが、通達などからみてみますと、ポイントは以下のとおりです。

- 同居の有無は問わない

- 同居の場合は生活の財源が共通している(サイフが同じ)こと

- 別居の場合は生活費等の送金があること

2. 所得税法上の「生計を一にする親族」

(1)所得控除

生計を一にする親族等に係る財産の損失(雑損控除)や生計を一にする親族等の代わりに支払った料金(医療費、保険料)を納税者の所得控除額に加えることができます。

人的控除(配偶者控除、扶養控除)の場合は生計を一にする親族等の有無(人数)によって、所得控除額が増えます。

≪生計を一にする例≫ 父・母・子の同居の3人家族の場合

父:事業所得と雑所得(年金)の合計所得金額2000万円

母:無職で合計所得金額なし

子:サラリーマンで給与所得による合計所得金額500万円

同じ家で生活しているため互いに生計を一にする親族に該当します。

人的控除を考える場合、父は合計所得金額が1000万円を超えるため、配偶者控除の適用はできません。

一方、子の場合は、母は生計を一にする親族に該当し、扶養控除の適用はできます。

(2)事業から対価を受ける親族

個人事業主が生計を一にする配偶者その他の親族に対して、給料、家賃、借入金の利子などの対価を支払っても、必要経費とすることはできません。

支払いを受けた親族側においても、その給与等は受け取ってないものとされます。

また、親族側で負担した経費(固定資産税、減価償却費、保険料など)はその親族ではなく、事業主が負担したものとして事業主の必要経費に算入されます。

例外として、親族への支払いを必要経費(控除)とすることができる制度があります。

- 青色申告者は専従者「給与」(届出書の提出を要件に、労務の対価として適正な額を必要経費に算入)

- 白色申告者は専従者「控除」

事業主が生計を一にする配偶者や親族を事業専従者にすると、配偶者控除や扶養控除の適用はできません。

青色・白色いずれの場合もその給与(控除)の額は、その事業専従者の給与とされますので、所得税が課税されます。

3. 小規模宅地の評価減の特例

相続税の代表的な特例として、小規模宅地の評価減の特例があります。小規模宅地等の特例とは、被相続人等の事業用宅地等、居住用宅地等を相続人等が相続した場合に、一定要件のもと、その宅地の課税価格が一定割合減額される特例です。

この小規模宅地の評価減の特例の大前提として、「被相続人又は生計を一にする親族の居住又は事業の用に供されていたこと」があります。

この特例は、被相続人等の宅地の利用者が「被相続人と生計を一にする親族」であって、その親族が相続等により利用している宅地を取得したときにも適用が認められます。

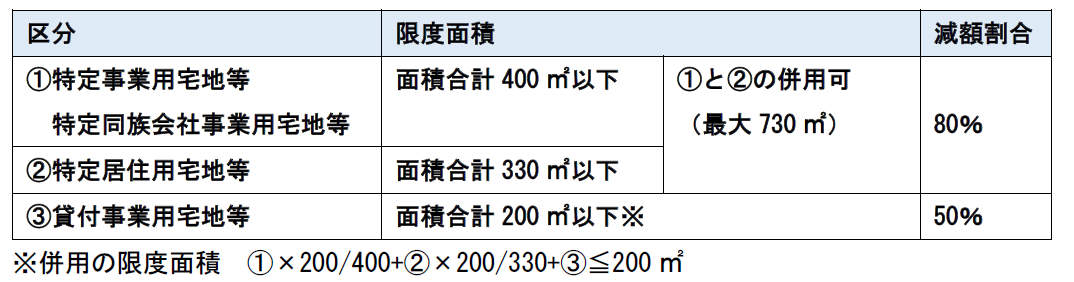

この小規模宅地等の特例の適用を受けることができると、宅地の評価額が、本来の価額の20%か50%で評価できるようになるので相続税の負担が大幅に減少する可能性があります。

宅地を相続税評価する際、相続開始の直前において、被相続人と生計を一にしていた親族の事業又は居住の用に供されていた宅地については、小規模宅地等の特例を適用できるかをまず考えたいものです。

≪小規模宅地の評価減の特例の減額割合と限度面積≫

最大で相続税評価額を8割減できるこの特例ですが、①②③それぞれ要件が非常に複雑です。

そして、「生計を一」で申告する場合は、さらに要件が加わります。

「生計を一」という言葉は税法特有の言葉ですので、安易に判断せずに税理士とご相談の上で、特例適用の可否等を検討してください。

小規模宅地の特例の適用要件を満たす宅地等が複数ある場合は、その中からどの宅地等に特例を適用させるのか、相続人が自由に選択することが可能です。

減額メリットが大きい特例のため、ついその場の活用だけに目が行ってしまいがちですが、相続人の誰がどんな資産を相続するのか、また次の世代の二次相続の望ましい形についても併せてご相談ください。

2021年3月1日

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート