税務レポート「令和2年分の確定申告(コロナ特例編)」

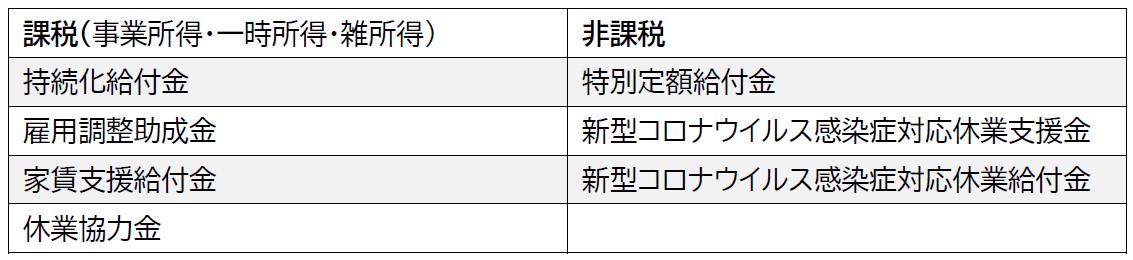

新型コロナ助成金の課税対象について

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

このたびの新型コロナウイルス感染症拡大により、業績に影響を受けられた皆様方には心よりお見舞い申し上げます。

国や地方公共団体等から支給される助成金といった名目で金銭(経済的利益を含む)が支給されていると思います。

これらの課税・非課税についてまとめました。

1. 新型コロナウイルス感染症の影響に関連して支給される助成金の課税対象について

※Go Toトラベル事業の給付金等は一時所得として、課税対象となりますが、所得金額の計算上、50万円の特別控除が適用されますので、他の一時所得(満期保険金ほか)とされる金額とGo Toトラベル事業の給付額との合計額が年間50万円を超えない限り、旅行者個人の課税所得は生じません。

2.事業所得などに生じた災害による損失額等の取り扱い

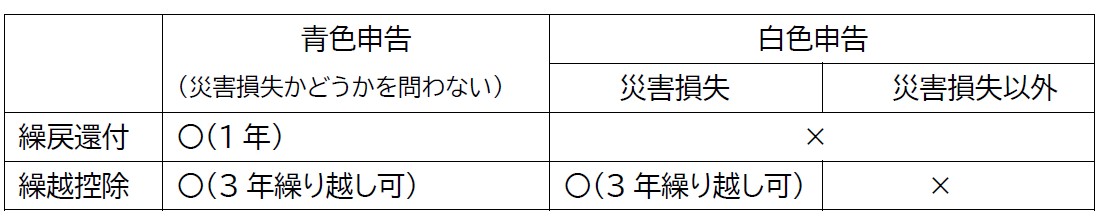

令和2年において事業所得などに生じた赤字(損失)の金額がある方の税制上の取扱いについて、青色申告の事業者と白色申告の事業者の違いにより以下のとおり取り扱われます。

青色申告者は、純損失の繰越控除(3年)と繰戻還付(1年)ができますが、白色申告者は、純損失のうち「災害による損失等」の金額のみ、3年の繰越控除ができます。

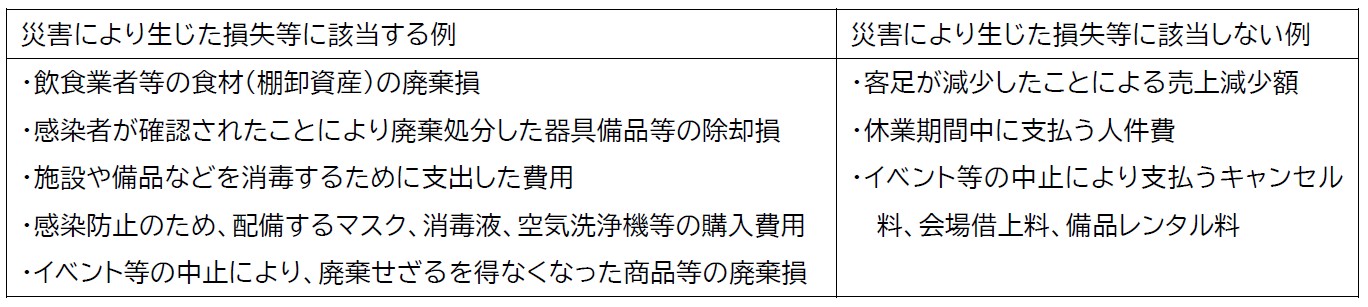

新型コロナウイルス感染症に関連した「事業用資産に生じた災害による損失」については、次のように取り扱います。

3.コロナウイルス感染症に係る陰性証明書等と医療費控除

医療費控除の対象となる医療費は

①医師等による診療や治療のために支払った費用

②治療や療養に必要な医薬品の購入費用

などとされています。

・マスクの購入費用:感染予防を目的に着用⇒医療費控除の対象外

・PCR検査費用:感染症の疑い等により医師等の判断により受けたPCR検査の費用⇒対象

感染していないことを明らかにする目的で自己判断により受けたPCR検査の費用⇒対象外(PCR検査の結果「陽性」が判明し、引き続き治療を行った場合を除く)

・オンライン診療:オンライン診察料(医師等による診察や治療のために支払った費用)⇒対象

オンラインシステム利用料⇒対象(オンライン診療に直接必要な費用に該当)

処方された医薬品の購入費用⇒対象

処方された医薬品の配送料⇒対象外

4.チケット払戻請求権に係る寄付金控除

新型コロナウイルス感染症の拡大防止のため、自粛要請等により、文化芸術スポーツに関する行事を中止等し、一定の要件を満たして文部科学大臣の指定を受けたもの(指定行事)について、参加予定者が入場料金等の全部又は一部を、令和2年2月1日から令和3年1月31日までの期間(指定期間)に放棄した場合、その放棄した額(最高20万円)について、所得控除又は税額控除を受けることができます。

この特例を受けるためには、放棄した翌年の確定申告において、原則として、確定申告書に次の書類を添付する必要があります。主催者からこれらの証明書の交付を受けてください。

- 指定行事認定証明書の写し(指定行事に該当することその他一定の事実を証する書類)

- 払戻請求権放棄証明書(放棄をした入場料料金等の払戻請求権の価額その他一定の事実を証する書類)

5.住宅ローン控除の適用要件の弾力化

住宅ローン控除は、住宅ローンで住宅の取得等をして、取得等の日から6か月以内に居住の用に供するなど一定の要件を満たしたときは、原則として毎年の住宅ローン残高の1%を10年間、所得税額等から控除できる制度です。

所得税から控除しきれなかった額は翌年分の市・県民税から控除することができます。

なお、消費税率10%が適用される住宅を令和2年12月31日までに取得等した場合、控除期間を13年に延長する特例措置が設けられています。

新型コロナウイルス感染症等やそのまん延防止のための措置(以下「新型コロナウイルス感染症等」)の影響による住宅建設の遅延等によって、住宅への入居が遅れた場合でも、定められた期日までに住宅取得契約が行われている等の一定要件を満たす場合には、期限内に入居したのと同様の住宅ローン控除が受けられるよう適用要件が弾力化されています(「入居時期に関する申告書兼証明書」の添付必要)。

■中古住宅を取得した後、その住宅に入居することなく増改築等工事を行った場合については、新型コロナウイルス感染症等の影響によって、工事が遅延したことなどから、入居の適用期限(取得の日から6か月以内)を満たさないこととなった場合でも、次の要件を満たすときは、その適用を受けることができます。

・中古住宅取得した日から5か月を経過する日までに、増改築等の契約を締結していること。

・増改築等の終了後6か月以内に、中古住宅に入居していること。

・令和3年12月31日までに中古住宅に入居していること。

※適用時期:令和2年分以後の所得税

■住宅ローンの控除期間13年間の特例措置については、上記1.と同様に、新型コロナウイルス感染症等の影響により、控除の対象となる住宅の取得等をしたのち、住宅への入居期限(令和2年12月31日)までにできなかった場合でも、次の要件を満たすときは、その適用を受けることができます。

・新築については令和2年9月末、中古住宅の取得、増改築等については令和2年11月末までに、契約を締結していること。

・令和3年12月31日までに住宅に入居していること。

※適用時期:令和3年分以後の所得税

感染防止と事業の継続を図るため、人も企業も生活スタイルの変更や外出自粛、在宅勤務、テレワークの導入など、さまざまな方策を講じています。その中で、令和2年分の確定申告について、コロナ特例を取り上げました。

詳細につきましては、担当者にお問合せください。

2021年1月1日

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート