令和6年分の所得税等の確定申告の状況【税務レポート】

令和6年分の所得税等の確定申告の状況

解説:税理士法人日本経営

代表社員税理士 吉本 英明

国税庁が令和6年分の所得税等、消費税及び贈与税の確定申告状況等を公表しています。

1.所得税等

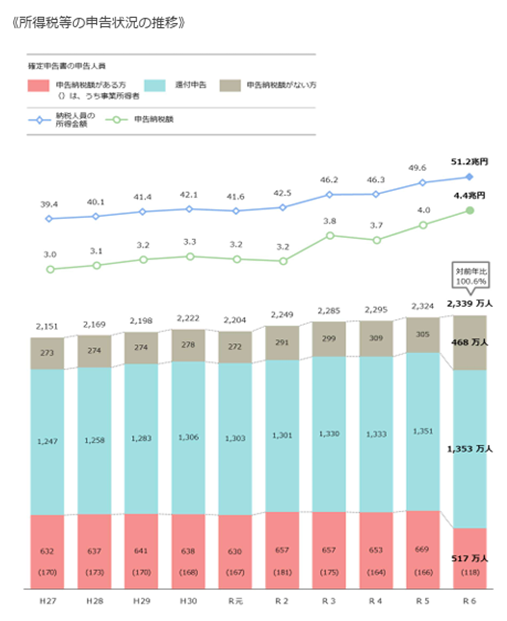

所得税等の確定申告書の申告人員は2,339万人(対前年比+0.6%)と、平成27年分以降ほぼ横ばいで推移しています。

確定申告書の申告人員のうち、申告納税額がある人(納税人員)は 517 万人(同▲ 22.6%)で、その所得金額は51兆1,604億円(同+3.2%)、申告納税額は4兆3,989億円(同+8.6%)となっています。

前年分と比較すると、人員は減少し、所得金額及び申告納税額は増加しました。

出典:国税庁「令和6年分所得税等、消費税及び贈与税の確定申告状況等について

令和6年分の特徴は例年300万人ほどの「申告納税額のない方」が468万人(同+53%)と増加し、その分「申告納税額がある方」が減っています。定額減税の効果でしょうか?

所得税の申告人員数は、長い間 申告納税額あり<還付申告 の状態が続いています。

・土地等の譲渡所得の申告人員は58万人(同+4.3%)。

そのうち所得金額がある人は39万人(同+3.4%)、その所得金額は6兆4,993億円(同+6.8%)です。

・ 株式等の譲渡所得の申告人員は118万人(同+2.3%)。

そのうち所得金額がある人は74万人(同+13.4%)、その所得金額は8兆854億円(同+42.7%)と大幅な増加は株式市場の好調によるものでしょうか?

・所得税等の確定申告書の申告人員2,339万人のうち、74.0%がe-Taxで申告しています。

申告人員全体の4割弱が納税者自身の自宅からe-Taxで申告し、そのうち、約半数がスマホを利用しています。

2.個人事業者の消費税の申告件数

令和5年10月からインボイス制度が導入され、制度導入後2回目となる令和6年分の個人事業者の消費税の確定申告においては、申告件数は212万件(対前年比+7.5%)と、前年分から15万件増加しました。

申告納税額についても、8,004億円(同+16.8%)となっており、前年分から増加しています。 81万1,000人が2割特例を適用しました。インボイス制度の2割特例の3年間の経過措置後の令和9年以降は更なる税収増加となることが推定されます。

3.贈与税の申告状況

贈与税の申告書の申告人員は47万人(対前年比▲7.0%)です。そのうち、申告納税額がある人(納税人員)は33万人(同▲11.4%)。

その申告納税額は3,935億円(同+10.9%)となっており、前年分と比較すると、申告人員及び納税人員は減少し、申告納税額は増加しました。

・ 暦年課税→暦年課税を適用した申告人員は40万人(対前年比▲14.0%)です。

その申告納税額は3,274 億円(同+9.7%)となっています。

前年分と比較すると、申告人員は減少し、申告納税額は増加しました。

暦年贈与した人は例年より大きな金額を贈与されたことがうかがわれます。

暦年課税の7年内加算への税制変更の影響の現れでしょうか?

・相続時精算課税→ 相続時精算課税を適用した申告人員は8万人(同+59.2%)と大幅に増加しました。

その申告納税額は661億円(同+17.5%)です。

前年分と比較すると、いずれも増加しました。

申告者数の増加は、精算課税制度にも基礎控除が創設されたことが大きいと考えられます。

相続時精算課税を選択して、申告不要となる110万円以下の贈与を行った数が知りたいところですが、今回の資料では示されていません。

4.最後に

令和6年分の所得税等の確定申告では申告人員は減少しましたが、納税額は増加しています。

もし、納税人員の減少が定額減税の影響だけであるとすると、例年、「3万円×(1+扶養家族)」以下の納税額で納税申告をされていた人が2割以上を占めていたとの推測が可能です。

納税額の増加は、昨今の地価・株価の高騰の影響による不動産や株式等の譲渡所得の増加によるものでしょうか?

還付申告については、年々申告人員が増加しています。ふるさと納税などの寄附金控除の適用をうける申告人員が約550万人となっているのも要因でしょうか?

―令和6年分の所得税等、消費税及び贈与税の確定申告状況等について (報道発表資料) ―

から、税制によって「税の動き」がこれほど変わるのかと思うことがありました。

今後も、注目していきたいと思います。

※国税庁ウェブサイト https://www.nta.go.jp/topics/pdf/0025005-063.pdf

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2025年07月01日

税理士法人日本経営

代表社員税理士 吉本 英明

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート