令和7年度以降の賃上げ促進税制【税務レポート】

令和7年度以降の賃上げ促進税制

解説:税理士法人日本経営

代表社員税理士 吉本 英明

令和6年度税制改正において、賃上げ促進税制が見直されました。改正後の制度が適用されるのは、令和6年4月1日開始以後の事業年度となっています。そのため、令和7年度3月決算を迎えた法人については改正後の制度が適用されます。個人事業主については令和7年度の確定申告より適用することができます。

賃上げ促進税制は改正により、大企業向け、中堅企業向け、中小企業向けの3つに分類されることとなりましたが、今回は中小企業向け賃上げ促進税制(以下、本制度)に焦点を当てて、本制度の概要と改正内容について今一度確認したいと思います。

Ⅰ. 中小企業向け賃上げ促進税制の概要

本制度は、青色申告書を提出する中小企業者等又は従業員数1,000人以下の個人事業主が、前年度より給与の支給額を増加させた場合に、その増加額の一定額を法人税または所得税から控除できる制度です。なお、中小企業者等とは資本金の額が1億円以下の一定の法人を言います。

また、本制度の適用を受けるには、従業員へ支給した給与の額が前事業年度に比べ1.5%以上増加していることが要件となりますが、代表取締役等の役員や、役員の親族といった特殊関係者については、判定の基礎となる従業員に該当しないため注意が必要です。

Ⅱ. 税額控除率と上乗せ要件

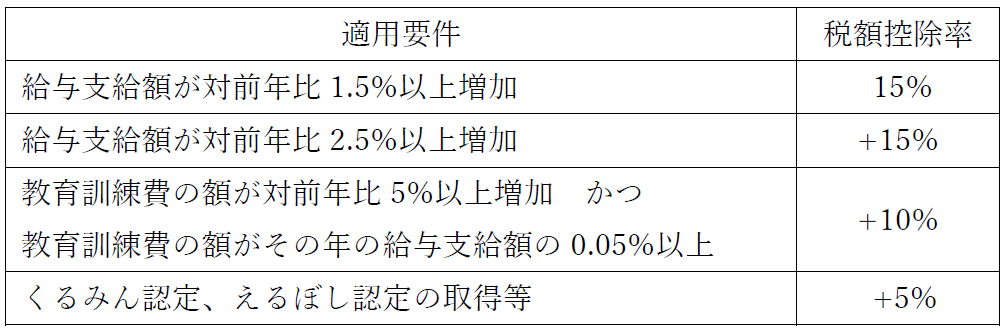

先述した通り本制度は従業員への給与の支給額が前年度に比べ1.5%以上増加していることが適用要件となります。この要件を満たした場合には、給与支給増加額の15%を税額控除することができます。

また、本制度には税額控除率の上乗せ要件が3つあります。

1つ目は給与支給額の増加割合に関する要件です。

本来の適用要件である増加割合1.5%を超え、対前年比2.5%以上の給与支給額の増加がなされた場合には税額控除率15%が上乗せされます。

2つ目の上乗せ要件は教育訓練費に関する要件です。

教育訓練費の額が前年度に比べ5%以上増加していること、かつ、支給した教育訓練費の額がその年の給与支給額の0.05%以上である場合には、税額控除率10%が上乗せされます。

3つ目の上乗せ要件はくるみん認定・えるぼし認定の取得になります。

本制度を適用する事業年度中にくるみん認定、くるみんプラス認定または2段階目以上のえるぼし認定を取得した場合には税額控除率5%の上乗せを受けることができます。

また、既にこれらの認定を受けている場合には、プラチナくるみん認定、プラチナくるみんプラス認定またはプラチナえるぼし認定を受けることで、同様の上乗せ要件の適用を受けることができます。

なお、プラチナくるみん認定やプラチナくるみんプラス認定、プラチナえるぼし認定については適用年度の終了時に認定を受けていることが要件となりますので、一度認定をうけることができれば、認定を保持している期間は継続して上乗せ要件の適用を受けることができます。

上乗せ要件を適用することが出来れば、最大で給与支給増加額の45%もの税額控除を受けることができます。(法人税額の20%が控除上限)

以下、適用要件及び税額控除率をまとめた表になります。

Ⅲ. 繰越税額控除制度

令和6年度税制改正では、本制度を適用しても税額控除しきれなかった金額を5年間繰り越すことが出来る「繰越税額控除制度」が新設されました。

改正前の制度では給与支給額の増加割合が大きい場合でも、税額の少ない事業者については本制度のメリットを最大限活用することが出来ていませんでした。

また適用年度が赤字である場合には、そもそも本制度の適用を受けることすらできない状況にありました。しかし改正により繰越税額控除制度が設けられたため、適用年度が赤字であっても本制度の恩恵を受けることが出来るようになりました。

Ⅳ. 最後に

今回は中小企業向け賃上げ促進税制について確認しました。

令和4年度税制改正で創設された賃上げ促進税制は、前身の所得拡大促進税制に比べ内容が拡充されており、使い勝手も良い制度となっていました。

令和6年度税制改正では、税額控除率の上乗せに関する見直しや繰越税額控除制度の創設など大幅な拡充がなされ、ますます活用しやすい制度となりました。

賃上げ促進税制についてご不明な点がありましたら、ぜひ担当者へご相談ください。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2025年04月01日

税理士法人日本経営

代表社員税理士 吉本 英明

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート