災害により被害を受けたとき 【税務レポート】

令和6年能登半島地震の影響により被災された皆さまに、心よりお見舞い申し上げます。

ならびに1日も早い復旧をお祈り申し上げます。

災害により被害を受けたとき

解説:税理士法人日本経営

代表社員税理士 座間 昭男

近年の地震や台風などの災害被害の大きさに驚くばかりです。

災害に備えて、まずは(1)避難所や避難経路、ご家族との連絡手段の確認についてなどのご確認、(2)家具の固定や、非常用持ち出し袋、食料や水などの備蓄などを心掛けたいものです。

そのうえで、災害等に遭ったときの税務上の取り扱いをまとめておきたいと思います。

災害等に遭ったときには、大きくⅠ. 所得税の全部又は一部の軽減措置(確定申告)や特例、Ⅱ.申告などの期限の延長・納税の猶予などがあります。

Ⅰ. 所得税の全部又は一部の軽減(確定申告)

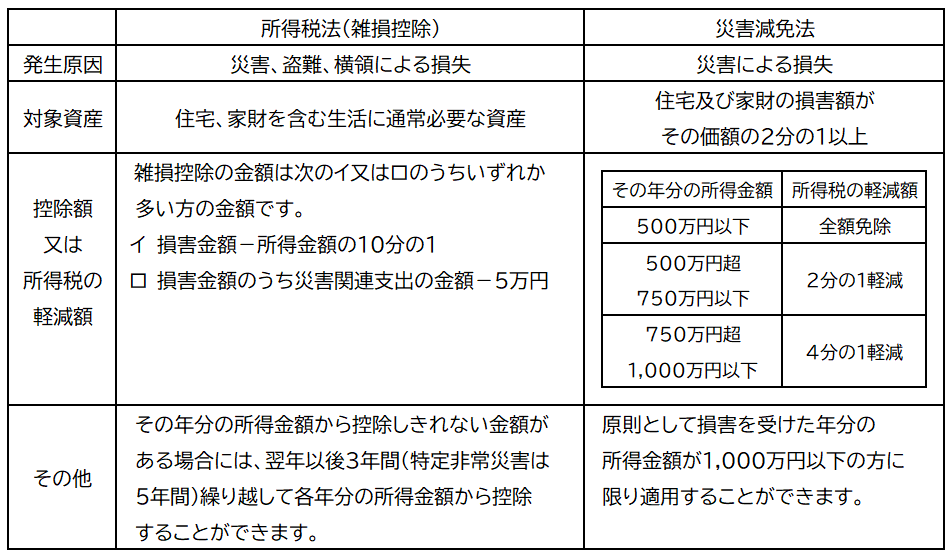

災害により住宅や家財などに損害を受けた場合は、確定申告を行うことで所得税法の雑損控除又は災害減免法の適用を受けることができます。どちらか有利な方法を選ぶことによって、所得税の全部又は一部を軽減することができます。いずれを適用する場合であっても、対象となる資産はほぼ同一で、住宅又は生活に通常必要な資産が対象です。

Ⅱ. 申告などの期限の延長・納税の猶予

1.申告・納付などの期限の延長

災害等の理由により申告・納付などをその期限までにできないときは、その理由のやんだ日から2か月以内の範囲でその期限を延長することができます(届出書や申請書等の提出期限も同様に延長することができます)。

2.納税の猶予

災害等により財産に相当の損失を受けたときは、所轄税務署長に申請をすることによって一定期間(原則1年以内)、納税の猶予を受けることができます。

3.予定納税の減額・源泉徴収の徴収猶予など

所得税法や災害減免法による所得税の軽減免除は、最終的には、翌年の確定申告で精算されますが、災害等が発生した後に納期限の到来する予定納税や給与所得者の所得税等の源泉徴収税額などについて、確定申告の前にその減額又は徴収猶予などを受けることができます。

Ⅲ. 災害により住宅用家屋が被害を受けた場合

1. 住宅借入金等特別控除

住宅ローン等で住宅用家屋の取得等をした場合には、一定の要件を満たすことにより、住宅借入金等特別控除の適用を受けることができますが、災害により住宅用家屋が被害を受けた場合には、以下の特例の適用を受けることができます。

①適用期間の特例

災害によって被害を受けたことにより居住の用に供することができなくなった住宅用家屋については、居住の用に供することができなくなった年以後の残りの適用年においても、引き続き、住宅借入金等特別控除の適用を受けることができます。

②重複適用の特例

被災者生活再建支援法が適用された市区町村の区域内に所在する住宅用家屋を、その災害により居住の用に供することができなくなった場合には、その従前家屋に係る住宅借入金等特別控除と新たに住宅用家屋の再取得等をした場合の住宅借入金等特別控除又は認定住宅等新築等特別税額控除を、重複して適用することができます。

2. 住宅取得の際の贈与税に関する特例措置

住宅取得の際の贈与税の特例について、災害によって住宅用の家屋に被害を受けた場合等には、その適用要件(居住期限や取得期限など)が緩和されます。

Ⅳ.災害損失欠損金の繰戻しによる法人税額の還付

災害により損失が生じた場合に、法人税などが還付される場合があります。

災害のあった日以後1年以内に終了する事業年度において、災害損失欠損金額がある場合には、その事業年度開始の日前1年(青色申告書の場合には2年)以内に開始した事業年度の法人税額のうち災害損失欠損金額に対応する部分の金額について、還付を請求することができます。

Ⅴ.災害等が生じたことによる簡易課税制度の適用(不適用)に関する特例について

災害等が生じたことにより被害を受けた事業者が、当該被害を受けたことにより、簡易課税制度の適用を受けることが必要となった場合、又は受けることの必要がなくなった場合には、承認申請書を税務署長に提出し、承認を受けることにより、当該災害等の生じた日の属する課税期間から、簡易課税制度の適用を受けること、又はやめることができます(承認申請書と併せて「消費税簡易課税制度選択(不適用)届出書」を提出します)。

Ⅵ.最後に

国税庁HPに掲載されている災害にかかわる減免等を挙げてきましたが、これら以外にも災害による減免が受けられる可能性があります。代表的なものは個人住民税、国民健康保険料、国民年金保険料などです。

住宅や家財などを被災した場合、確定申告によって所得税の負担を軽減することが可能です。

ただし、所得税では雑損控除と災害減免法の軽減免除のいずれかを選択しなければならないので、被害状況や適用条件をよく確認した上で適用されることをおすすめします。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2024年10月01日

税理士法人日本経営

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート