インボイス対応の特例【税務レポート】

インボイス対応の特例

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

令和5年10月にインボイス制度がスタートしました。制度開始を機に免税事業者からインボイス登録事業者となり、消費税の申告を行うこととなった事業者もおられるのではないでしょうか。

今回はインボイス制度における特例について確認したいと思います。

Ⅰ. インボイスについて

既にご存知の方も多いと思いますが、再度インボイスについて確認したいと思います。

消費税の納税額は、売上税額から仕入税額を控除して計算します。この計算方法は仕入税額控除と呼ばれます。インボイス制度開始前は、取引先を問わず仕入税額控除が可能でしたが、制度開始に伴いインボイスの交付を受けた場合でなければ仕入税額控除の適用を受けることができなくなりました。インボイスの交付をできるのはインボイス登録事業者に限られ、免税事業者や一般消費者はインボイスを交付することができません。

Ⅱ. 従業員への出張旅費等に関する特例

実務において、社員に対し出張旅費や宿泊費を支給することがあると思います。

上記で確認しましたが、インボイスを交付することができるのはインボイス登録事業者に限られるため、消費者である従業員はインボイスの交付をすることができません。そのため出張旅費等については仕入税額控除の適用を受けることができないと考えるのが一般的です。しかし、従業員の出張旅費等のうち通常必要であると認められる部分については、特例として、インボイスの受領がなくとも、従業員に支給する出張旅費等である旨を記載をした帳簿の保存があれば仕入税額控除の適用が可能です。

なお、出張旅費等に関する社内規定や基準があるかどうかや、概算払いか実費精算かに関わらず、通常必要と認められる金額であれば特例の対象となります。

Ⅲ. 公共交通機関を利用した場合

取引先へ出向いたりする場合において公共交通機関を利用することがあると思いますが、この場合においては、インボイスの交付を受けることはほとんどないと思います。公共交通機関の利用については、インボイスの交付が困難な取引として、出張旅費同様に3万円未満の公共交通機関の利用である旨を記載した帳簿の保存のみでも仕入税額控除の適用が受けられる特例が設けられています。

特例の対象となるのは、3万円未満の公共交通機関を利用する場合に限られます。3万円未満かどうかについては、1回の取引の税込金額が3万円未満かどうかで判定することとなります。

例えば、新幹線の運賃が13,000円であり、4人分の運送役務の提供を行う場合には、4人分の52,000円で判定することとなります。この場合には、この取引に係るインボイスの保存が必要となります。

なお、同じ交通費であってもタクシーの利用については金額の多寡にかかわらず、インボイスの受領がなければ仕入税額控除の適用が受けられないため注意が必要です。

Ⅳ. その他の特例

自動販売機で商品を購入する場合、インボイスの交付を受けることはできません。しかしこの場合においても公共交通機関を利用した場合と同様、インボイスの交付が困難な取引として、一取引金額3万円未満の購入であれば自動販売機で購入した旨を記載した帳簿の保存のみで仕入税額控除の適用が受けられる特例があります。

また、郵便切手や郵便はがき、レターパック等の購入については金額に関わらず、インボイスの交付が困難な取引として郵便切手等などの購入である旨を記載した、帳簿の保存のみで仕入税額控除の適用が受けられます。

なお、これらの特例とは趣旨が異なりますが、令和11年9月30日までの期間については、基準期間の課税売上高が1億円以下など一定規模以下である事業者が行う一取引の金額が税込1万円未満の取引は不要となる少額特例もあります。この場合においては、帳簿に少額特例の記載は不要です。

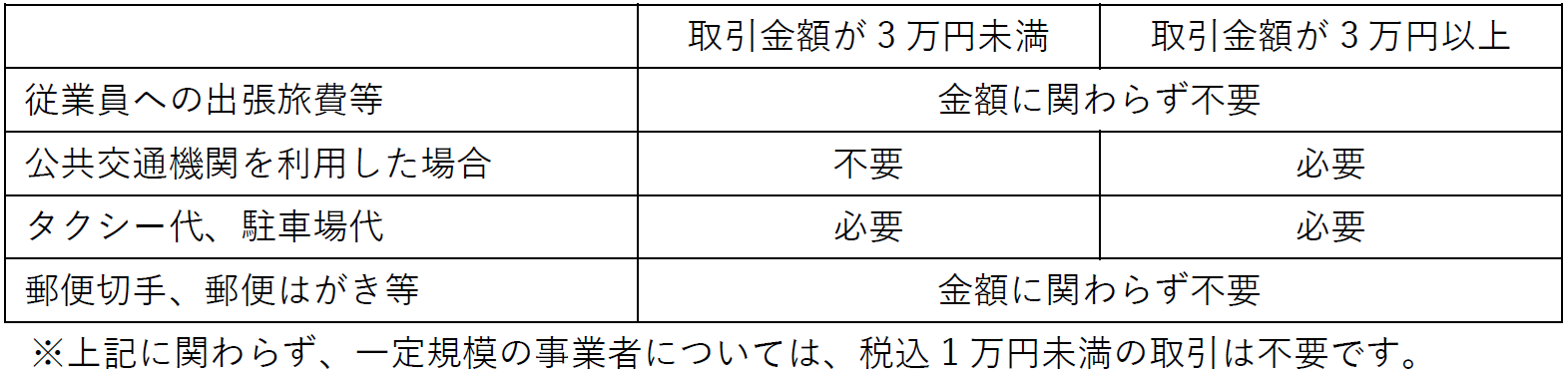

今回ご紹介した取引について、インボイスの受領が必要かどうかをまとめましたので、ご確認いただければと思います。

Ⅴ. 最後に

今回はインボイス対応の特例について確認しました。インボイス制度は、制度そのものが複雑である上に、経過措置や特例も多いため理解が困難です。しかし、消費税の正しい申告・納税にはインボイスの理解が不可欠となります。不明点等ございましたら担当者にご相談ください。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2024年03月25日

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート