「インボイス制度」激変緩和措置 令和5年度税制改正 消費課税のポイント【税務レポート】

令和5年度税制改正 消費課税のポイント

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

令和5年度税制改正における消費課税の見直しでは、本年10月1日から開始するインボイス制度への移行に伴う影響を緩和するために、事業者の負担軽減措置等が盛り込まれています。

Ⅰ.負担軽減措置の具体的な内容

(1) 小規模事業者に係る税額控除に関する経過措置(2割特例)

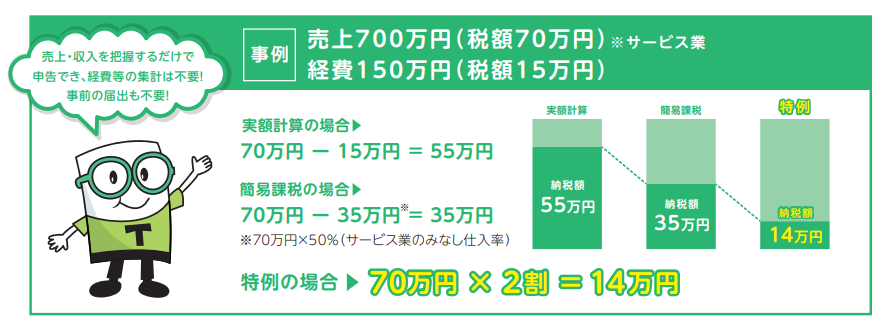

免税事業者からインボイス発行事業者になった場合の税負担・事務負担を軽減するため、納税額を売上税額の2割に軽減する激変緩和措置が3年間講じられます。

対象になる方 ⇒ 免税事業者からインボイス発行事業者になった方(2年前(基準期間)の課税売上が1000万円以下等の要件を満たす方)

対象となる期間 ⇒ 令和5年10月1日~令和8年9月30日を含む課税期間

※個人事業者は、令和5年10~12月の申告から令和8年分の申告までの4回分の申告が対象。

消費税の申告を行うためには、通常、経費等の集計やインボイスの保存などが必要となりますが、この特例を適用すれば、所得税・法人税の申告で必要となる売上・収入を税率毎(8%・10%)に把握するだけで、申告書が作成できるようになります。

また、事前の届出も不要で、消費税の確定申告書に2割特例の適用を受ける旨を付記することで、本特例の適用を受けることができます。

しかし、免税事業者が「課税事業者選択届出書」を提出していることにより、インボイス制度の施行前(令5年10月1日前)から課税事業者となっている場合等には、2割特例の適用を受けられないため注意が必要です。

例えば、免税事業者である個人事業者が令和4年12月までに、「課税事業者選択届出書」と「インボイス登録申請書」を提出し、今年(令和5年)1月から課税事業者になり、10月からインボイス発行事業者の登録を受けることとなった場合、2割特例の適用を受けることができません。

こうした場合においては、その課税期間中(上記例では、令和5年4月1日から12月31日まで)に、「課税事業者選択不適用届出書」を提出することで、インボイス発行事業者として登録を受けた令和5年10月1日から12月31日までの期間について、2割特例の適用を受けることが可能となります。

(2) 一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

軽減税率制度の実施により、少額な取引であっても、その適用税率や消費税額を適切に把握し、消費税の申告を行う必要があることから、インボイス制度への移行により、少額な取引についても、仕入税額控除を行うためにはインボイスの保存が求められることとなります。この点に関し、インボイス制度の定着までの実務に配慮し、中小事業者を含めた一定規模以下の事業者の事務負担の軽減を図るための負担軽減措置が設けられます。

インボイス制度開始から6年間、支払対価の額が1万円未満(税込)の課税仕入れについて、インボイスの保存がなくとも帳簿のみの保存で仕入税額控除が可能とされます。

適用対象者 ⇒ 基準期間における課税売上高が1億円以下の事業者(特定期間における課税売上高が5千万以下)

適用対象期間 ⇒ 令和5年10月1日から令和11年9月30日までの期間

課税仕入れの金額の判定 ⇒ 1万円未満(税込)の課税仕入れが適用対象

(3) 少額な返還インボイスの交付義務免除

売上げに係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務が免除されます。

インボイス制度への移行後は、取引後に値引きや返品等があった場合に、インボイスを交付した売手に返還インボイスを交付する義務が課せられることとなります。特に買手からの売上代金の振込時に差し引かれる振込手数料等の扱いについて、これを売手が値引きとして処理する場合に、返還インボイスの交付義務が課される点についての、事務負担が懸念されていました。税込価額が1万円未満の少額な値引き等については返還インボイスの交付が不要となり、相手方も受領・保管が不要になります。

(1)の「2割特例」や(2)の「少額特例」の負担軽減措置と異なり、全ての事業者が対象であり、適用期限のない恒久的な措置として位置付けられます。

Ⅱ.登録制度の見直しと手続の柔軟化

上記Ⅰ(1)~(3)までに述べた負担軽減措置のほか、令和5年度改正では、インボイスの登録制度の見直しがされます。

(1) 登録手続きの見直し(ポイントは15日)

① 免税事業者が適格請求書発行事業者の登録を申請する場合において、課税期間の初日から登録を受けようとする場合には、当該課税期間の初日から起算して15日前の日まで(現行:1月前の日まで)に登録申請書を提出しなければならないこととされます。

この場合において、当該課税期間の初日後に登録がされたときは、同日に登録を受けたものとみなされます。

② 適格請求書発行事業者が登録の取消しを求める届出書を提出し、その提出があった課税期間の翌課税期間の初日から登録を取り消そうとする場合には、当該翌課税期間の初日から起算して15日前の日まで(現行:その提出があった課税期間の末日から起算して30日前の日の前日)に届出書を提出しなければならないこととされます。

③ 適格請求書発行事業者の登録等に関する経過措置の適用により、令和5年10月1日から令和11年9月30日の属する課税期間に登録希望日から登録を受けようとする免税事業者は、申請書に登録希望日(提出日から15日以後の日)を記載するものとされます。この場合において、実際に登録が完了した日が、課税期間の初日後又は登録希望日後であっても、課税期間の初日又は登録希望日に登録を受けたものとみなすこととされます。

(2) 登録申請制度の見直し

インボイス制度が開始される令和5年10月1日から登録を受けるためには、原則として、令和5年3月31日までに申請書を税務署長に提出する必要があります。現行法では、4月以降であっても申請書に3月末までの申請が「困難な事情」を記載することで、令和5年10月1日に登録したものみなす措置が設けられています。令和5年度税制改正では、申請書への「困難な事情」の記載は不要とされます。

あえて申請書に「困難な事由」の記載を求めず、4月以降の登録申請が可能となります。

Ⅲ.最後に

インボイス制度への円滑な実施に向けた上記の措置が設けられる予定です。

免税事業者から課税事業者になる方だけでなく、既に課税事業者の方にも、事務負担等の軽減措置が設けられる予定です。「少額取引特例」は全事業者の90.7%が対象となります(約815万者のうち約740万者)。

準備を整えて、インボイス制度へ移行したいものです。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2023年4月1日

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート