「サラリーマン副業300万円問題」 パブリック・コメント後の国税庁通達改正【税務レポート】

「サラリーマン副業300万円問題」 パブリック・コメント後の国税庁通達改正

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

年300万円以下の副業収入の所得区分を、「雑所得」として取り扱うとする「所得税基本通達改正案」について、国税庁がパブリック・コメントを募集し、注目を集めました。

パブリック・コメントの内容を受けて、原案が大幅に修正されました。

1.所得税基本通達35-1(その他雑所得).35-2(業務に係る雑所得)の改正について

国税庁が8月に募ったパブリック・コメントには7059件もの意見が寄せられました。

これを受けて国税庁は大幅に修正した「雑所得(業務に係る雑所得)」の改正通達を2022年10月7日に公表しました。この新しい通達は2022年分(令和4年分)の所得税から適用されます。

国税庁の当初の通達案は「年300万円以下の副業収入は原則、雑所得」とするというものでした。目的は会社員の副業収入をめぐって、雑所得と事業所得の基準を明確にすることです。

副業収入を事業所得として、赤字計上し、本業の給与所得と損益通算するなどの行き過ぎた節税策に対応するために生じたものです。

事業所得は損益通算できますが、雑所得に区分されれば他の所得と損益通算することはできません。

パブリック・コメントには、「実態を判断すべきであり、形式的な基準を設けるべきでない」「300万円を基準とする根拠が不明である」など反対する声が多く寄せられました。

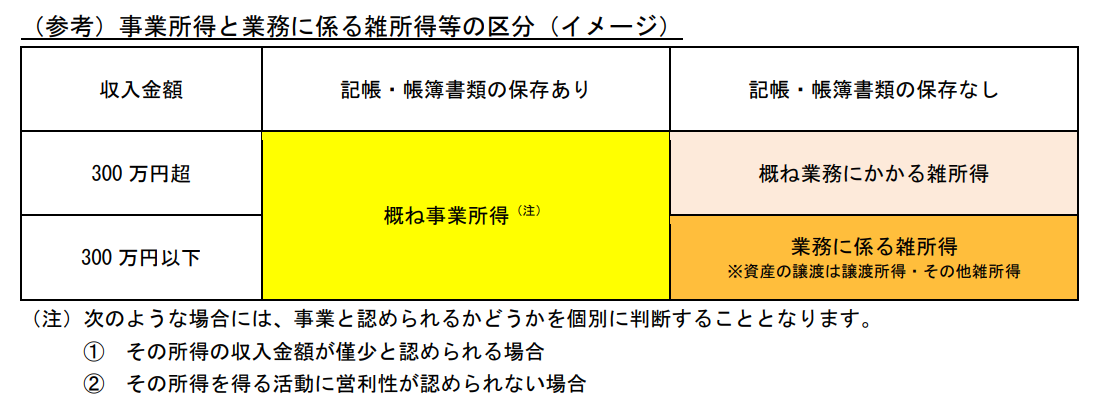

国税庁は、パブリック・コメントを受けて、本業・副業で判定するのではなく、帳簿書類の保存の有無、つまり記帳あり・記帳なしで判定するという考え方を示しました。

そして、収入金額が300万円以下であっても、帳簿書類の記帳と保存があれば、原則として事業所得に区分される、との見解を国税庁は示しています。

2.金額ではなく帳簿の有無で区分

改正通達では、業務に係る雑所得に該当する所得を例示するとともに、事業所得と認められるかどうかの判定についての考え方が明らかされています。

事業所得か業務に係る雑所得については、「その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する」ことを原則とした上で、「その所得に係る取引を記録した帳簿書類の保存」があれば、「概ね事業所得」に該当することとされました。

「帳簿書類の保存があれば事業所得」と認められるのではなく、あくまで社会通念で判定するのが原則です。帳簿書類の保存があっても一定の場合(注)の場合は、事業と認められるかどうか個別に判断されます。

他方、その所得に係る取引を帳簿に記録等していない場合には、一般的に、営利性、継続性、企画遂行性を有しているとは認め難く、また、事業所得者に義務付けられた記帳や帳簿書類の保存が行われていない点を考慮すると、社会通念での判定において、原則として、事業所得に区分されないものと考えられます。帳簿書類の保存が行われていない場合は雑所得とされます。

国税庁HP.雑所得の範囲の取扱いに関する所得税基本通達の解説より

3.改正が300万円基準から帳簿書類有無基準になったにもかかわらず、収入金額の表に300万円が出現する理由

働き方改革等により給与所得者が副業等を行うケースが多くみられるようになり、申告手続き等について、令和2年度に「業務に係る雑所得」について、改正が行われました。

雑所得を生ずべき業務を行う居住者について、その年の前々年の収入金額に応じて書類の保存や添付が義務化されたのです。

令和4年分の確定申告から、前々年(令和2年)の「業務」収入が300万円超であれば、現金預金出納帳の保存、1000万円を超えれば収支内訳書等の確定申告書添付が義務化されました。

収入金額が300万円以下の者には帳簿書類の作成保存の義務は課されていないことによるものです。

4.副業を「事業所得」で申告するメリット

副業を「事業所得」で申告するメリットは、以下に挙げられます。

①副業に赤字が出た場合他の所得から差し引くことができる(損益通算)

②青色申告による種々の特典

・青色申告特別控除(最高65万円)

・家族への給与を必要経費にできる(青色事業専従者控除)

・少額減価償却資産の特例

・損失の繰越控除と繰戻し還付

副業有収入が「事業所得」と「雑所得」のどちらにあたるかは大きな違いを生みます。

「帳簿書類の保存」はあくまでも最低限のことであり、これさえあれば、事業所得と認められるわけではありません。帳簿書類を保存していたとしても、無理な節税対策が認められるわけではありません。

5.最後に

(1)その他雑所得

「その他雑所得」の範囲に「譲渡所得の基因とならない資産の譲渡から生ずる資産」が明確化されています。暗号資産取引による所得等が意識されています。

(2)業務に係る雑所得

「業務に係る雑所得」では、事業所得と雑所得の判定について、帳簿書類の記帳・保存がされており、さらに内容に問題がない(不当な経費計上がないなど)場合、事業所得として判断されることになります。従来までは帳簿書類の記帳・保存をしていたとしても、主たる給与所得のあるサラリーマンが休日に単発の仕事を請け負うような副業の場合、つまり大多数の副業は雑所得として判定されていました。

改正により従来の基準よりも事業所得の判定が緩くなるとも解釈できますが、雑所得の区分を明確にするものであるため、事業所得の判定についてはこれまでと同様であると考えます。

これらは令和4年分以後の所得税から適用されます。副業の確定申告について不安がある方はご相談ください。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2022年11月1日

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート