令和6年以降の住宅取得等資金の非課税措置【税務レポート】

令和6年以降の住宅取得等資金の非課税措置

解説:税理士法人日本経営

代表社員税理士 座間 昭男

令和6年度税制改正では、住宅取得等資金に係る贈与税の非課税措置(以下:住宅取得等資金贈与の非課税措置)の適用期限が令和8年12月31日まで延長され、省エネ等住宅に関する適用要件が一部見直されました。

1. 制度の概要

住宅取得等資金贈与の非課税措置とは、父母や祖父母などの直系尊属から、住宅の新築・取得・増改築のための資金(以下:住宅取得等資金)の贈与を受けた場合に、その資金のうち一定額について贈与税が非課税とされる制度です。

適用対象者は、贈与を受けた年の1月1日において18歳以上であり、その年の合計所得金額が2,000万円以下(一定の場合は1,000万円以下)である受贈者に限られます。

また、この制度の適用を受けるには、贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用家屋の新築等を行い、その家屋に住むもしくは住むことが確実と見込まれることが必要となります。新築等する住宅用家屋については床面積50㎡以上240㎡以下(一定の場合40㎡以上240㎡以下)という床面積要件もあります。

なお、受贈者の配偶者や親族といった特別な関係のある人から住宅用の家屋を取得したり、新築や増改築したりしてもらう場合はこの制度の適用を受けることはできません。

2. 非課税限度額

住宅取得等資金贈与の非課税措置では、受贈者ごとに省エネ等住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円までの住宅等取得等資金の贈与が非課税となります。

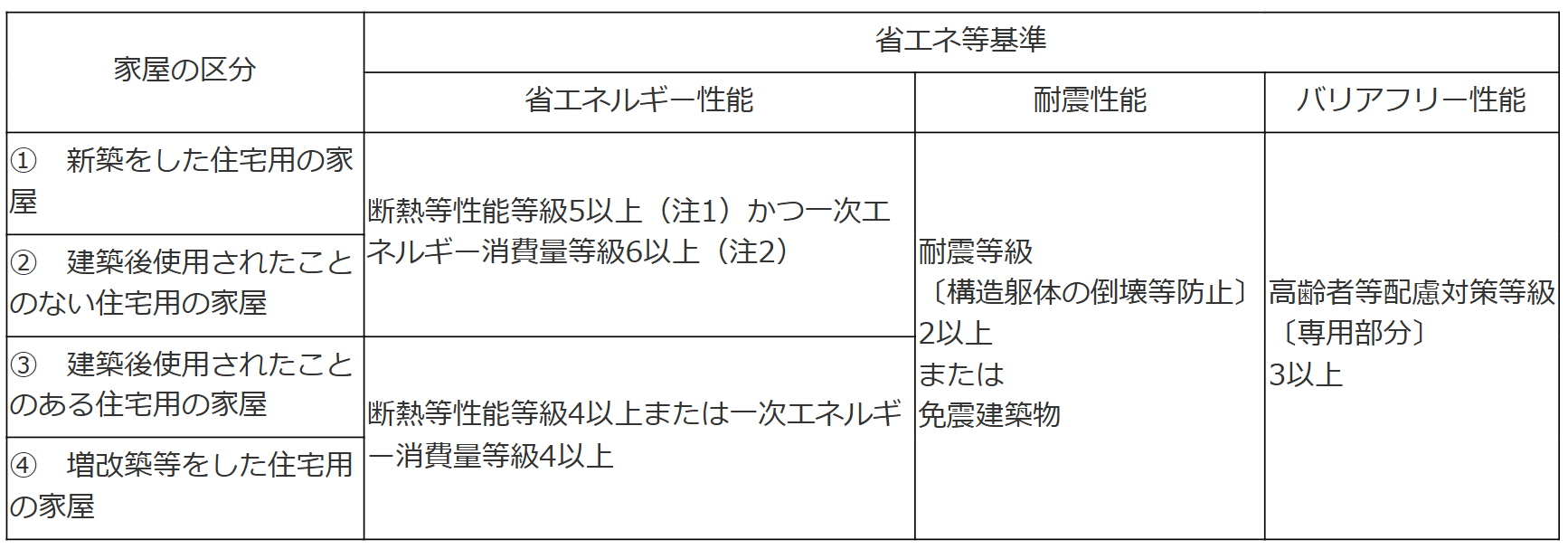

省エネ等住宅とは、家屋の区分に応じ、省エネルギー性能や耐震性能、バリアフリー性能のいずれかの基準(省エネ等基準)を満たす住宅用家屋を指します。

令和6年度税制改正前は、上記表の①②の家屋の区分である場合、省エネルギー性能については断熱等性能等級4以上又は一次エネルギー消費量等級4以上の要件を満たす家屋が省エネ住宅等に該当していましたが、改正後は断熱等性能等級5以上かつ一次エネルギー消費量等級6以上という、より高い等級を満たす家屋の取得が必要となりました。

ただし、令和5年12月31日以前に建築確認を受けている住宅用家屋、または、令和6年6月30日以前に建築された住宅用家屋を取得する場合については、改正前の省エネ等基準を満たす住宅等用家屋の取得であれば、この制度の適用を受けることができます。

なお、耐震性能とバリアフリー性能についての改正はありません。

3. 適用にあたっての注意事項

住宅取得等資金贈与の非課税措置の適用を受けるには、贈与税の申告が必要になります。この制度の適用によって、贈与を受けた年の贈与税が0円になったとしても申告が必要です。

贈与税の申告書の提出の際には、戸籍の謄本、家屋の新築や取得に関する契約書のコピーなどの書類の添付が必要となります。

また、制度の適用にあたっては、贈与を受けた年の受贈者の合計所得金額が2,000万円以下である必要があります。なお、新築等する家屋の床面積が40㎡以上50㎡未満の場合には合計所得金額が1,000万円以下である必要があります。

この制度の適用にあたっては、贈与を受ける年の所得制限を満たしているかなどを確認の上、謄本や契約書を添付した贈与税の申告書の提出が必要となります。

4. 最後に

住宅取得等資金の非課税措置の適用にあたっては様々な要件を満たす必要があります。特に、省エネ住宅等にかかる1,000万円の非課税の適用を受けるには、省エネ等基準を満たす住宅用家屋の取得が必要です。

所得制限や床面積要件を満たし、省エネ基準等を満たす家屋の取得が必要となりますが、最大1,000万円までの資金贈与が非課税になりますので、節税効果は大きいものと言えます。

住宅取得等資金の贈与を受けた場合には、是非担当者にご相談ください。

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

2024年12月01日

税理士法人日本経営

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート