韓国の相続税の計算(相続税率、割増加算、税額控除)、 相続税の申告/在日韓国人・帰化された方の相続vol.07

韓国の相続税の計算(相続税率、割増加算、税額控除)、 相続税の申告

本稿は、月刊実務経営ニュース2021.10「日韓の国際税務・相続詳解」記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

トータルソリューション事業部 李 榕濟

韓国の相続税は、相続税課税価額から相続控除を差し引いて求めた相続税課税標準に税率を乗じて算出税額を計算します。算出税額に割増加算した金額から税額控除を差し引いて相続人が申告・納付する税額を計算します。今回は、韓国の相続税率、割増加算、税額控除、申告について説明します。

尹(ユン)さんの亡くなったお父さんは日本と韓国に財産を所有していました。韓国の相続税はどのように計算するのでしょうか。韓国相続税の申告期限についても教えてください。

PR:日韓国際相続の専門サイトは「こちら」

相続税率

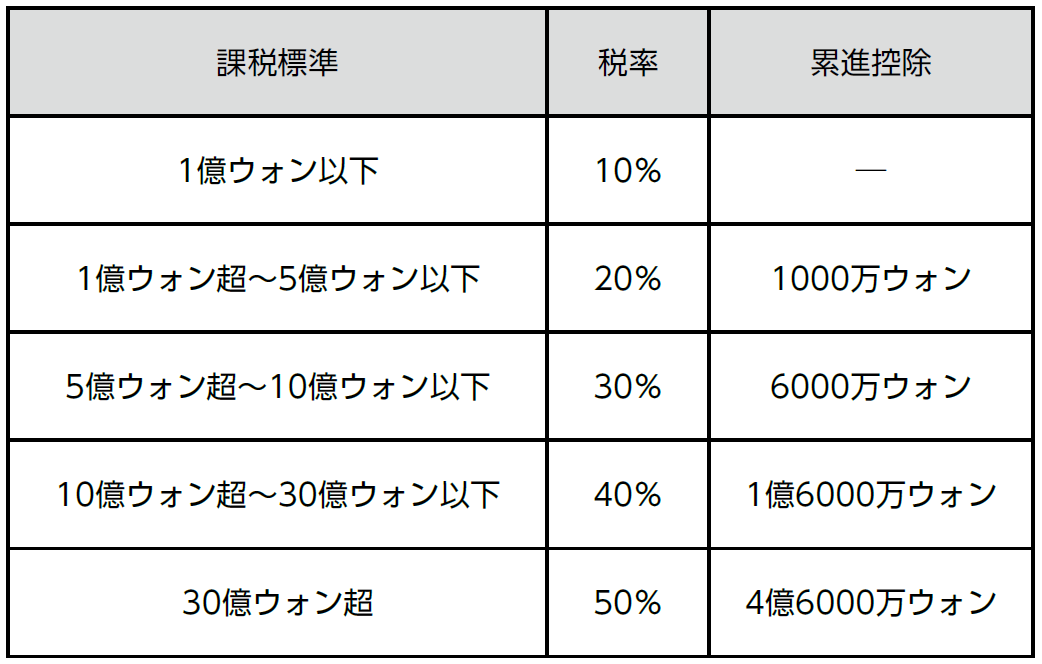

韓国の相続税率は10%から50%までの5段階の超過累進税率を適用します(表1)。課税標準最低限の規定により相続税課税標準が50万ウォン未満のときは相続税を課税しないこととされています。

日本も超過累進課税を採用していて、適用する税率も韓国とほぼ同じです。ただ、韓国は遺産課税方式を採用していますので、被相続人の遺産全体に税率を乗じます。日本は遺産取得者課税方式を採用していますので、まず相続人に財産を分けたうえで(正確には法定相続分に応じて分けたものにして)それに税率を乗じます。

このような課税方式の違いにより、相続税率はほぼ同じであっても各相続人が負担する相続税は通常韓国のほうが高額になりがちです。

表1 韓国相続税の税率

割増課税

日本の相続税法では被相続人の一親等の血族(代襲相続人となった孫を含む)および配偶者以外の者が相続人になったときには税額を2割加算します。

韓国の相続税法では世代省略割増課税(世代を飛び越えた相続に対する割増課税)とう制度があります。相続税は一般的に被相続人である父(母)から子へ、子から孫へ相続があったときにそれぞれ賦課されますが、被相続人である父(母)の財産を孫が相続すると相続税を1回免れることになりますので、割増課税規定が設けられています。

相続人が被相続人の子を除く直系卑属(孫など)の場合には、相続税算出税額に相続財産のうちその相続人が受けた相続財産の占める割合を乗じて計算した金額の30%に相当する金額を加算します。また、2016年以後開始する相続で未成年者である直系卑属が受けた相続財産価額が20億ウォンを超える場合には超える部分だけではなく直系卑属が受けた相続財産価額の全額に対して40%に相当する金額を加算します。

世代省略割増課税は、①子全員が相続放棄をして直系卑属として孫が相続する場合、②遺言により孫が相続人になる場合に適用し、代襲相続は適用しません。

なお、日本の場合には、相続人が被相続人の「配偶者、一親等の血族」以外の場合に2割加算の対象になります。具体的には兄弟姉妹、甥おいや姪めい、第三者などです。これに対して韓国の場合には、子でない直系卑属が割増加算の対象ですので、兄弟姉妹、甥や姪、第三者などは加算の対象になりません。

前回、相続控除について説明しましたが、韓国の相続控除規定は相続人が相続により実際に取得した財産の額を限度とします。被相続人の遺言により全ての財産を孫が相続した場合、相続人が相続により取得する財産は0なので、相続控除限度は0となります。つまり、相続控除の適用を受けることはできず、さらに30%か40%の世代省略割増課税を負担することになります。遺言や子の相続放棄により孫に相続させる場合には、相続控除限度額と世代省略割増課税を十分に考慮する必要があります。

なお、韓国では、相続税だけではなく、贈与税にも世代省略割増課税の制度があります。相続税と同様に、子以外の直系卑属に贈与をすると、30%か40%の割増課税の適用があります。

税額控除

税額控除には、贈与税額控除、外国税額控除、短期再相続に対する税額控除、韓国固有の申告税額控除があります。

贈与税額控除

相続開始日から10年以内(相続人に対して)または相続開始日から5年以内(相続人でない者に対して)に生前贈与した場合、その贈与財産を相続財産として加算して相続税を計算します。この場合、加算した贈与財産に対する贈与税額(贈与時の当該贈与財産に対する贈与税算出税額)を相続税算出税額から控除します。同一の財産に対して贈与税を課税し、また相続税を課税することによる二重課税を防止するための規定です。

なお、日本では、相続財産を取得した者に相続開始日から3年以内にした贈与が相続財産に加算されますが、韓国では、相続財産を取得した者に限られず、また、相続人にも限られません。しかも、相続財産に加算される期間は、10年間または5年間と日本に比べて長期です。仮に、相続人以外の者に贈与をしており、その贈与が5年以内であれば、あらためて相続財産に取り込まれて、相続税が計算されることになります。

相続税において、仮に30%で課税を受け、贈与の際に支払っていた贈与税が仮に10%とすると、贈与税額控除を適用しても、結果として差額の20%は相続税として支払わなくてはなりません。

追加で支払うことになる相続税の納税義務者ですが、これは贈与を受けた者ではなく、相続人が支払うこととされています。

外国税額控除

韓国の居住者の死亡により相続が開始された場合に、外国に所有する相続財産に対して外国の法令により相続税が賦課されたときは、その賦課された相続税に相当する金額を相続税算出税額から控除します。控除する外国税額は、相続税算出税額に、相続税課税標準のうち外国の法令により相続税が賦課された相続財産の課税標準に該当する金額が占める割合を乗じて計算します。ただし、計算した金額が外国の法令により賦課された相続税額を超える場合、実際に外国で賦課された相続税額を限度とします。

韓国の居住者で、日本で納めた相続税について韓国で外国税額控除の適用を受けるには、原則として韓国の相続税の申告期限までに日本の相続税が確定して納付しておく必要があります。

後ほど説明しますが、韓国の居住者の場合の相続税の申告期限は相続開始日が属する月の末日から6カ月以内ですので、実務上は日本の相続税申告も6カ月でまとめて納付をしておくことになります。

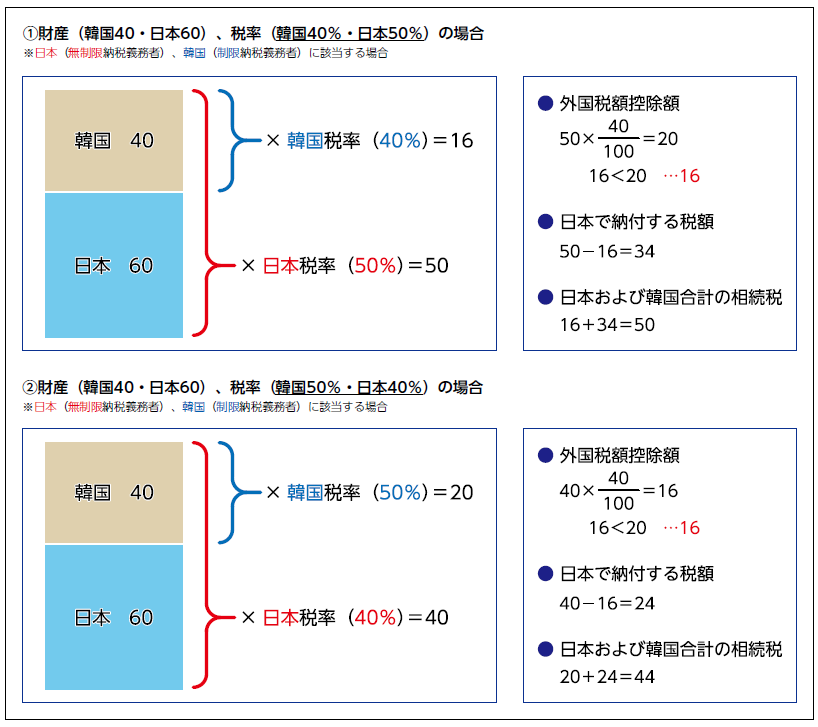

なお、在日韓国人のように被相続人も相続人も日本に居住している場合、日本と韓国の両国において日本で相続税が課されます。このような場合の日本の外国税額控除の計算について説明します。

韓国の相続税法では、被相続人が日本に居住していますので韓国の制限納税義務者に該当し、韓国国内に所有する財産に対してのみ相続税が課されます。日本の相続税法では、相続人が日本に居住していますので日本の無制限納税義務者に該当し、日本と韓国両国に所有する財産に対して相続税が課されます。このように課税対象範囲が重なることにより生じる日本と韓国両国による二重課税については、外国税額控除の規定を適用して二重課税部分を控除した税額を納付することになります。

「図2」の①のように韓国の税率が日本の税率より低い場合には、原則として韓国で納めた相続税の全額が日本で控除できます。

図2 外国税額控除の例

逆に、②のように日本の税率の方が低い場合には、日本の税率までの部分しか外国税額控除が適用できず、韓国の税率の超える部分については、全ての財産が日本にあった場合に比べて実際に負担が増加することになります。

PR:日韓国際相続の専門サイトは「こちら」

短期再相続に対する税額控除

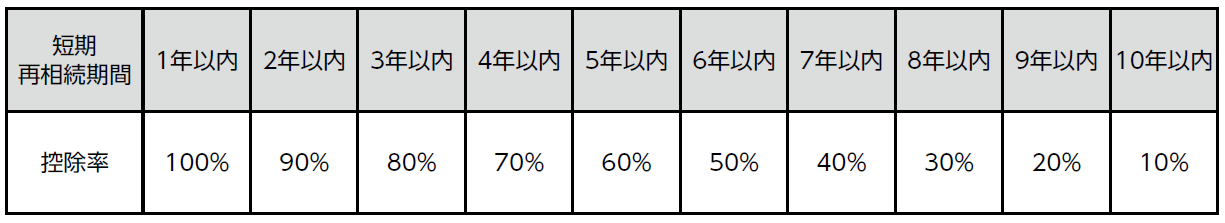

被相続人の死亡前10年以内に相続が発生して、被相続人が相続税を納めていた場合に、その税額のうち、前回の相続から10年間に対する経過年数の割合に応じて10%~100%の控除率を適用して計算した金額を相続税算出税額から控除します(表3)。

表3 短期再相続に対する税額控除の控除率

これは日本の相次相続控除に相当する税額控除です。仮に、前の相続で12億ウォンの財産の相続を受けて基礎控除後の相続税課税価額が10億ウォンの場合、算出税額は2億4000万ウォンとなります。仮に前回の相続から6年以内に再相続があった場合には、2億4000万ウォンに50%を乗じて計算した1億2000万ウォンを限度として今回の相続税算出税額から控除することができます。

申告税額控除

韓国固有の税額控除として申告税額控除があります。申告期限までに自主的に申告することで3%の控除を受けることができます。申告税額控除率は以前10%でしたが、2018年に5%、2019年からは3%に引き下げられています。

相続税の申告

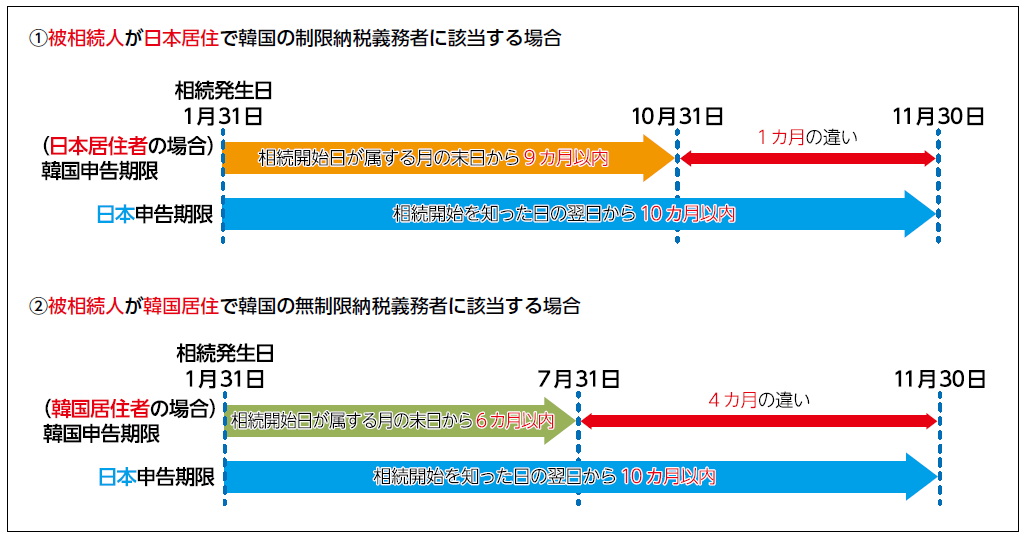

日本の相続税の申告期限は相続開始を知った日の翌日から10カ月以内ですが、韓国の場合は被相続人が韓国の居住者である場合には相続開始日が属する月の末日から6カ月以内です(ただし、相続人全員が外国に住所を有する場合は相続開始日が属する月の末日から9カ月以内となります)。

また、被相続人が韓国の非居住者(制限納税義務者)である場合の申告期限は相続開始日が属する月の末日から9カ月以内となります(図4)。

図4 日本と韓国の相続税申告期限の違い

韓国の相続税申告書は、被相続人の住所を管轄する税務署に提出しますが、被相続人が韓国の非居住者である場合は韓国内にある主要財産の所在地を管轄する税務署に提出します。

なお、非居住者が申告を行う場合には、韓国内に居住する者を納税管理人として選任する必要があります。

韓国の相続税法では賦課課税方式を採用していますので、納税者が申告することは国に対する協力で、必ず国が相続税額を確定させることになっています。

相続税の申告に対して税務調査の必要があると判断された場合は税務調査が行われます。韓国では税務調査時期を納税者が申請することができます。通常は税務署から税務調査のお知らせがあった日から4~6カ月以内で調査日を選択することができます。調査が行われない申告に関しても税務署長が申告期限より6カ月以内に決定をします。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 李 榕濟(イ・ヨンゼ)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]050-5330-1313

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:30(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート