家族信託で認知症対策!認知症発症後でも安心できる家族信託という選択

家族信託で認知症対策!

認知症発症後でも安心できる家族信託という選択

解説:日本経営ウイル税理士法人/税理士 小林 幸生

家族信託と認知症との関連

家族信託は認知症に備える事前対策に有効な手法として注目されています。

認知症を発症すると、自分の意思で物事を決めることができなくなるリスクがあり、高齢者が自らの意思で不動産や預貯金などの財産を安全に管理し続けることが難しくなってきているためです。

そこで、認知症対策として家族信託がなぜ活用されているのか、家族信託の仕組みやメリット・デメリットをご紹介します。

また、家族信託と成年後見制度との違い、認知症発症後でも家族信託はできるのかなど気になる疑問について詳しく解説します。

お役立ちBOOKダウンロードは、下記画像をクリックしてください

(会計事務所・コンサルタント・マーケティング会社など同業の方はお断りします)

家族信託の仕組み

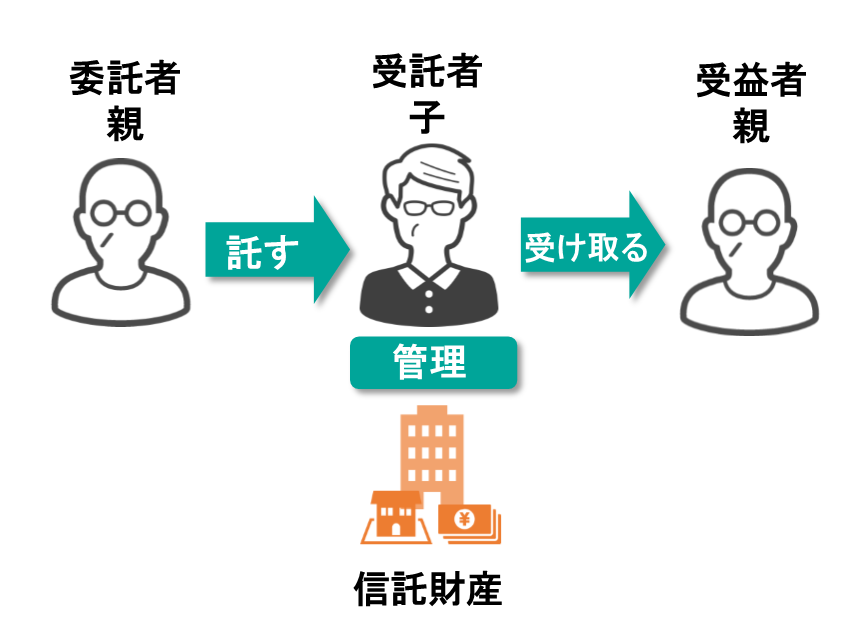

家族信託とは、大切な財産を、信頼できる人(家族)に託し、管理・運用してもらう制度です。

例えば、あなたの生活の質を維持しながら、かつ大切な財産を管理・承継してもらうことを目的として家族と結ぶ契約です。

また、世代を越えて、あなたの家族(配偶者、障がいのある子、孫など)の生活を維持するために、必要な財産の承継について取り決めておくことも可能です。

財産を持つ方が、信託の目的(例えば「あなたの老後生活の安定を図るため、日常生活や介護等に必要な資金の管理及び給付」)を定め、その目的の範囲内で、受託者に管理・処分任せる仕組みになっています。

| 委託者 | 財産を預ける(託す)人 |

| 受託者 | 財産を預かって(託されて)管理・運用する人 |

| 受益者 | 財産から生じる利益を得る人 |

家族信託のメリット

家族信託のメリットとデメリットについて、ご紹介します。

家族信託のメリットは5つあります。

①認知症になった後の財産管理が可能

認知症になると、①銀行預金の引き出し(一部は可能)、②定期預金口座の解約手続き、③遺言の作成、④各種契約の締結、⑤資産の運用や処分、⑥不動産の修繕などが困難になると言われています。

しかし、家族信託を活用し、財産管理を受託者に託していれば、仮に委託者が認知症になったとしても、信託の目的の範囲内で、受託者が銀行預金の引き出し、定期預金口座の解約手続き、遺言の作成、各種契約の締結、資産の運用や処分、不動産の修繕などの行為を行うことが可能です。

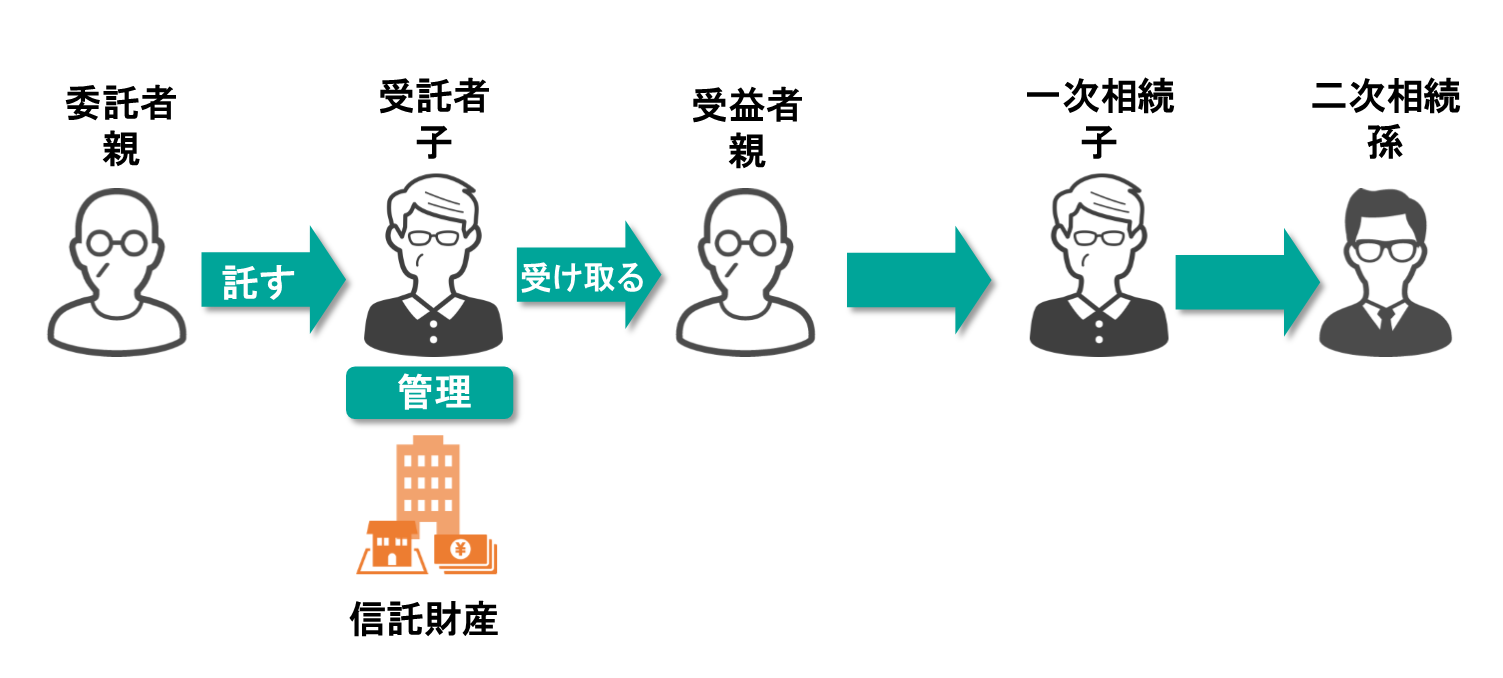

②二次相続以降の資産承継先を明確化

家族信託では、受益者連続型(跡継ぎ遺贈型)の信託を設定することができます。

そのため、遺言では実現できなかったような、二次相続、三次相続において信託の受益権を承継する者を指定することができます。

ただし、信託設定から30年経過した時以後、現に存する受益者が新たに受益権を取得するまでという期間の制約がありますので留意が必要です。

③不動産の共有対策、相続時の共有リスク回避に有効

通常、不動産が共有状態にある場合、共有者の総意がなければ処分を行うことは出来ません。ただし、家族信託では、不動産の財産権と管理処分権を分割し、それぞれ別の人が管理するという手法がとられます。

そのため、財産権は共有の状況であっても、管理処分権は受託者が持つことになりますので、財産の管理処分を円滑に行うことが可能です。

④相続や贈与後の財産管理にも有効

相続や贈与で財産を引き渡した場合、その財産は、引き継いだ者が自由に使用できるようになります。そのため、子供が、思いがけず無駄使いしたり、浪費癖がついたりしてしまうのではないかと不安に思うこともあるでしょう。

しかし、家族信託であれば、受託者が財産を管理しますので、信託の目的で使途に制限を付すことも、月々の給付額に制約を付すことも可能です。

⑤争族対策としても有効

争族対策として、遺言が良く利用されます。

しかし、遺言は書き換えが可能ですし、個人が単独で作成することが出来るものですので、相続人全員が納得できる内容になっているかは分かりません。

他方、家族会議を開き、財産の承継方法を決定した上で、遺言代用機能(相続後誰が受益権を承継するかなどの取り決め)を持たせた信託契約を締結します。

そのため、信託契約の変更や解約に一定の制限が課せられますので、将来の争族を抑制することも可能ではないでしょうか。

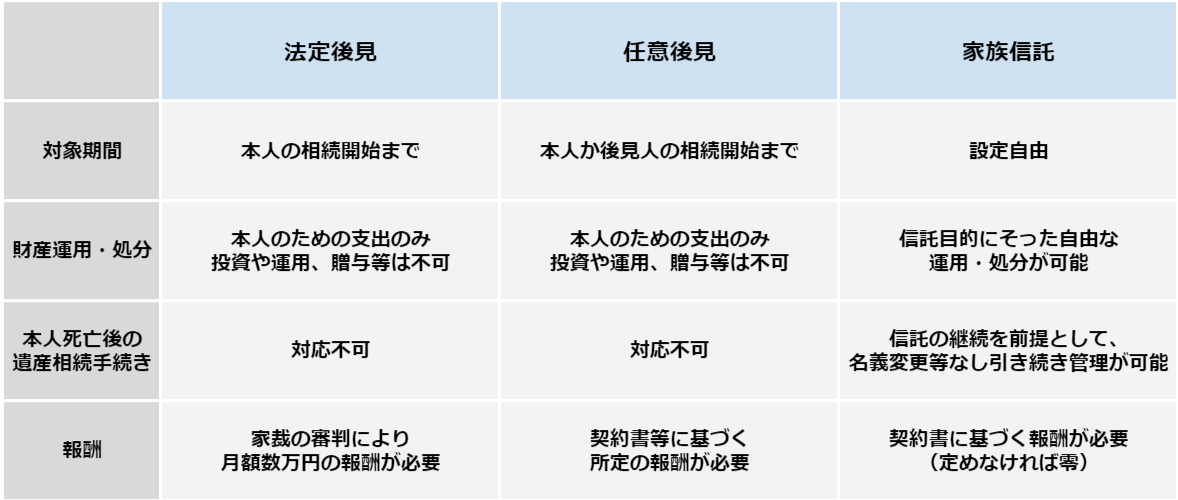

家族信託と成年後見制度の違い

認知症対策としてまず思いつくのは、成年後見制度でしょう。

成年後見制度には、任意後見人と法定後見人があります。

任意後見人は、本人の判断能力が不十分になる前に、自身の意志で後見人を決定することができます。

それに対し、法定後見人は、認知症などにより判断能力が不十分になってしまった後に、家族や周囲の方が申し立てを行い家庭裁判所が後見人を決定します。

成年後見制度(法定後見・任意後見)を利用すれば、成年後見人が代理する形で認知症になった方の財産を管理することが可能です。

しかし、成年後見制度では、定期的に家庭裁判所へ報告を行う必要があるなど一定の負担が生じることとなります。

また、成年後見制度は、認知症になった方の財産を保全管理することが目的ですので、資産の積極的な運用や相続対策ができにくいなど一定の制約を受けます。

他方、家族信託であれば、信託の目的として定めた範囲内の行為であれば、積極的な資産運用や資産の組替え(不動産の売却・買換・アパート建設等)等も可能です。

また、設定次第では相続開始後においても引き続き財産管理を行うことも可能となります。

家族信託は認知症発症後でもできるのか

家族信託は、あくまでも契約です。

ですから、認知症で判断能力を欠いている状態では行うことはできません。

ただし、軽度の認知症であれば、家族信託の契約手続きを実行できたケースはあります。

認知症は、個人により症状が異なりますので確たることは申し上げられませんが、家族信託の契約手続きを公正証書により行う場合、公証人からの説明を受け、本人が契約内容を理解したと確認できるようであれば締結できる可能性はあります。

しかし、判断能力が低下し始めたところで検討を始めると、当事者の意向を確認するのに時間がかかるなど様々な点で負担が大きくなります。

家族信託のメリットの一つが認知症対策であることから、より確実に対策が行えるように、早目に検討されることをお薦めします。

最終期限は認知症になるまで

家族信託を行うための最終期限は、前述したとおり、財産を持っている方が認知症になるまでと考えられます。

また、当社の実績を踏まえますと、家族信託は、委託者の希望や想いを踏まえてオーダーメイドで作成するものですので、作成に一定の期間(3月程度)を要します。

したがって、その期間にも考慮が必要です。

他方、家族信託について、何時から検討を始めれば良いかという問い合わせもいただきます。どのような目的で家族信託を活用するかにもよりますが、相続対策が必要だと考えるタイミングは人それぞれでしょう。

ですから、どのようなタイミングであっても、その必要性を感じたらすぐに検討することをお薦めします。

どこまで踏み込んだ話し合いをするかは別として、何かきっかけがあれば早期に家族会議を開催し、将来、どのように想いでどのように資産を承継していきたいか家族間で共有しておきましょう。

万が一の時に家族がお互いに助け合えるような仕組みを作っておくことは決して無駄なことではありません。

将来、いつ何が起こるかは分からないということを考慮したうえで、できるだけ早く検討を始めることが大切です。

手続きの流れ

家族信託の手続きの流れについて、全体の流れを把握しましょう。

1.家族会議を開き、家族信託について話し合いを行います。

2.話し合いの結果を踏まえ、次のことを決めます。

- 信託の目的

- 委託者、受託者、受益者

- 信託する財産

- 信託の終了方法と終了後の財産の帰属者

- その他信託を行う上で必要な事項

3.上記2に基づき家族信託契約書の案を作成します。

4.公証人役場で家族信託契約書を公正証書化します。(※)

5.契約に基づき信託口口座の作成、不動産の名義変更を行います。

※必須の手続きではありませんが、当法人では公正証書化をお薦めしています。

家族信託を活用した認知症対策の事例

ここからは、実際に家族信託を活用した認知症対策の事例についてご紹介します。

相談者はA様です。お母様が、認知機能が低下気味であり、介護のために高齢者施設に入所することになったという話を聴きました。

お母様は、自宅のほか収益不動産を所有していますが、入所した後の管理をどうしようか悩まれているようです。

なお、収益不動産の収入は、施設での生活費に充てたいという希望をお持ちでした。

しかし、施設に入所した場合、その後認知症などで意思能力を喪失する可能性もあります。

そこで、我々は、家族信託を提案しました。

家族信託契約を締結し、自宅と収益不動産の管理等をA様(受託者)に託すことで、不動産の修繕、管理、契約の更新などをA様が行うという提案です。また、信託した収益不動産の収入についても、A様が信託口座で管理できるというものです。

施設入所後、しばらくしてお母様が意思能力を喪失してしまったという話を聴きました。

家族信託契約を締結していたおかげで、不動産の管理やお母様の生活費の支弁に影響は出なかったようです。

この事例から、家族信託契約を締結していなければ、不動産の修繕、契約の更新、その不動産から生じる収入を使用することが困難であったろうと考えられます。

そのため、ご家族も、安心してお母様の介護を行うことが出来たということで感謝のお言葉を頂きました。

万が一に備えて専門家に相談を

認知症になると①銀行預金の引き出し(一部可能)、②定期預金口座の解約手続き、③遺言の作成、④各種契約の締結、⑤資産の運用や処分、⑥不動産の修繕などが困難になると言われています。

ですから、万が一に備え、ご家族の負担が軽減できるよう、早目に専門家に相談しておきましょう。

日本経営ウィル税理士法人は、創業から50年を超える歴史を持ち、これまで多くのお客様に、家族信託の提案、信託に関する課税関係の検討を行ってまいりました。

国内有数のコンサルティンググループ「日本経営グループ」のメンバーファームとして、グループ内及び提携先の弁護士、司法書士等と連携して家族信託についてもワンストップでサービスを提供しています。

特に、信託の効果とともに将来のキャッシュフローや課税関係にも着目した提案を行うよう心掛けています。

また、信託財産の管理や税務署に提出する「信託の計算書」の作成についても対応が可能です。

初回相談は無料ですので、ぜひお気軽にご相談ください。

レポートの執筆者

小林 幸生(こばやし さちお)

日本経営ウィル税理士法人 税理士

1990年 国税局入局 国税庁、国税局、税務署勤務

2019年 税理士登録

2019年 日本経営ウィル税理士法人 入社

現在 日本経営ウィル税理士法人 大阪梅田事務所勤務

税務署にて、資産課税部門で統括官等を経験。国税局にて、資産課税課で税務調査、税務調査の指導及び税務調査に関する法令審理事務に従事。

国税庁にて、資産課税課で相続税に関する通達作成、審理、公益法人等に対する寄附に係る審理事務に従事。

相続税などの財産に関する税金について、幅広い知識と実務的な判断の経験を持つ。

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

サービス・関連記事のご紹介

昭和、平成、令和へ、過去の様々な税法改正を経験した熟練スタッフと次世代を担う若手スタッフが連携し、長期のアフターフォロー可能としています。

【相続対策】専門の税理士が解説/相続発生前におさえておきたい納税・遺産分割への備え

相続発生前におさえておきたい納税・遺産分割への備えについて解説します。

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート