韓国籍・韓国財産の相続(課税財産の範囲、所在地、財産の確認方法)/在日韓国人・帰化された方の相続vol.05

課税財産の範囲、所在地、財産の確認方法

本稿は、月刊実務経営ニュース2021.08「日韓の国際税務・相続詳解」記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

トータルソリューション事業部 李 榕濟

課税財産の範囲 課税の対象となる財産

尹(ユン)さんの亡くなったお父さんは韓国の非居住者であったため、韓国の制限納税義務者に該当し、韓国では韓国国内にある財産に対してのみ相続税を納める必要があることが分かりました。

お父さんは日本と韓国に財産を所有していましたが、韓国ではどのような財産に相続税が課税されるのでしょうか。

PR:日韓国際相続の専門サイトは「こちら」

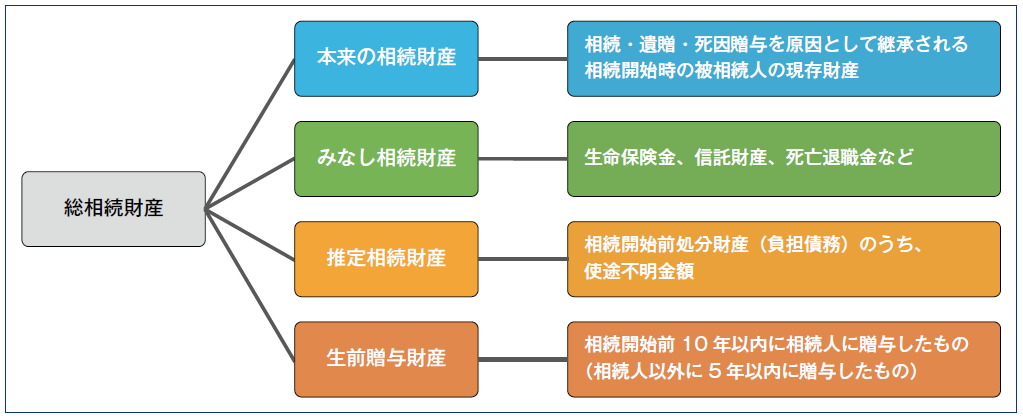

韓国の相続税の課税の対象となる財産は、本来の相続財産、みなし相続財産、推定相続財産、生前贈与財産に区分されます。

①本来の相続財産

本来の相続財産ですが、韓国では韓国相続税法第2条第3項で「被相続人に帰属する財産」と規定されています。

これに対して、日本では相続税法第2条で「相続人が相続または遺贈により取得した財産」と規定されています。

遺した財産か、もらった財産かという規定の違いですが、これは「遺産課税方式」と「遺産取得者課税方式」という課税方式の違いによるものです。

本来の相続財産は、日本の相続税法と同じく現金、預貯金、有価証券、貴金属、不動産(土地、家屋など)のほか貸付金、特許権、著作権など金銭に見積もることができる経済的価値がある全てのものとされています。

韓国では1993年から全ての金融取引を実名で行わなくてはならない制度(金融実名制)が導入されており、この実名取引の義務化によって、金融所得の一括管理が実施されるようになりました。

そして、1998年8月からは金融監督院の「相続人金融取引照会」サービスが導入されました。

相続人は被相続人名義の金融財産および債務を確認するためそれぞれの金融機関を訪問することなく、金融監督院で一括して照会することができます。

照会できる金融機関の範囲は、銀行、生命保険会社、損害保険会社、証券会社、カード会社、リース会社、信用協同組合、郵便局などです。申請日から6~20日以内に照会結果を受けられます。

②みなし相続財産

みなし相続財産には、被相続人の死亡により受け取る保険金や信託財産・死亡退職金などです。

民法上の相続財産ではありませんが、実質的な経済効果が相続等による財産の無償の移転や取得と同じであることから相続税法上は相続財産とみなして相続税を課しています。

この考え方は日本の場合と同様です。日本の場合、生命保険金や死亡退職金には法定相続人1人当たり500万円まで控除が認められています。

例えば、生命保険金が1500万円で相続人が妻と子供2人であれば、課税価額は0となります。

韓国でも、以前は一定の控除額が認められていましたが、金融財産控除が設けられた際に、生命保険金や死亡退職金に対する控除はなくなりました。

③推定相続財産

韓国の相続税独特の制度に、相続財産を推定するという規定があります。

被相続人が相続開始日前に財産の処分、預金の引き出しまたは債務を負担した場合で、その資金の使途が不明な場合、その使途が不明な金額のうちの一定金額を相続財産であると推定して相続税が課されます。

「遺産取得者課税方式」を採用している日本の相続税法では、誰が相続したかを特定できないと課税ができませんが、韓国の相続税法では「遺産課税方式」を採用していますので、このような強行的な規定が設けられているものと考えられます。

使途が不明な金額とは、財産種類別(現金預金および有価証券、不動産および不動産に関する権利、その他の財産)に計算して被相続人が財産の処分等をした金額が相続開始前1年以内に2億ウォン、2年以内に5億ウォン以上である場合が対象となります。

そのような使途が不明な金額から、財産種類別に財産処分価額等の20%または2億ウォンのうち少ない金額を控除した金額が相続財産として加算されます。

例えば、相続開始日前1年以内の不動産処分金額が20億ウォンで、使途不明金が6億ウォンである場合、使途不明金6億ウォンから処分財産価額20億ウォンの20%と2億ウォンのうち低い金額(2億ウォン)を差し引いた金額(4億ウォン)が相続税の課税対象となります。

なお、使途不明とは、支払った相手が分からない、支払った相手が受け取りを否定、取得した財産の確認ができない場合などをいいます。

④生前贈与財産

日本の相続税法では相続(遺贈)により財産を取得した者に対して相続開始前3年以内にした贈与が相続財産として加算されますが、韓国の相続税法では相続開始前10年以内に相続人に贈与されたものが加算の対象となります。

なお、日本の相続税法では相続または遺贈により財産を取得した者が生前贈与加算の対象となり、相続人であっても財産を相続しなければ生前贈与加算の対象になりませんが、韓国の相続税法では相続または遺贈により財産を取得していない者も加算の対象になります。

また、生前贈与加算の対象は相続人に限られず、相続開始前5年以内に贈与された場合には、相続人以外に対するものでも相続財産に加算されます。

日本では、相続直前であっても相続人に該当しない孫たちに贈与して相続税対策をする場合がありますが、韓国では孫たちに贈与しても死亡直前であれば節税効果はないことになります。

PR:日韓国際相続の専門サイトは「こちら」

相続財産の評価

韓国の相続税法における相続財産の価額は、相続開始日現在の「時価」とされています。

「時価」を調べるために鑑定評価をしてもらった場合には、その鑑定費用は控除できます。

時価の算定が困難な場合には、当該財産の種類、規模、取引状況等を勘案して規定された補充的方法などで評価することとなります。

不動産の場合、時価とされる取引価額、鑑定価額がないときは、土地は個別公示地価、建物は新築価額などを考慮して国税庁長が告示する価額により評価します。

なお、相続開始前後、半年以内の売買は、その価額が「時価」とみなされることがあります。

納税資金のために売却するとしても、いつ売却するかは判断が必要となります。例えば、相続した不動産が相続開始後値上がりをしている場合には、納税資金の必要があっても売却は6カ月が経過した以後にするほうが無難です。

なお、韓国では相続により取得した資産の取得価額は被相続人が取得した価額ではなく相続時の価格に変更されます。

日本のように被相続人の取得価額を引き継ぐことはありません。

取得価額が相続時の価額とされますので、相続開始後、間もない時期に売却するとほとんど譲渡所得は発生しないことになります。

なお、売却価額が時価として相続税の課税を受けることになります。

そのため、相続税は控除額以内で申告が不要な人であっても相続した不動産の譲渡を予定している場合には、公示価格ではなく不動産の鑑定評価をして相続税の申告をしておいたほうが譲渡所得に対する課税では有利になる場合もあります。

なお、日本では取得価額を実際の取得価額から相続時の価額に変更する規定はありませんので、日本に居住する在日韓国人の場合は、韓国では譲渡所得が生じなくても日本で課税が生じることになります。

財産の所在の判定

尹さんのお父さんのように、被相続人が日本に居住している場合には、韓国では非居住者となり制限納税義務者となりますので、韓国財産にのみ韓国の課税を受けることになります。

そのため、韓国財産であるか否かを定める韓国相続税法上の財産の所在地の判定が重要となります。

財産の所在地

財産の確認方法

韓国にも財産がある場合、日本で財産を調べる場合と同様に、家族の方に聞き取りをさせていただくとともに、預金通帳や証券会社からの案内、固定資産税通知書などを基に、金融機関に問い合わせをしたり役所に確認したりしながら、韓国の財産や債務についても調べていきます。

なお、韓国では、前述したように1998年8月から金融監督院の「相続人金融取引照会」サービスが導入されていましたが、さらに2016年2月からは韓国政府が実施する「安心相続ワンストップサービス」を利用して韓国の財産等を一括して照会することができるようになりました。

金融取引(預金や有価証券)、土地、自動車等の財産、国税および地方税の未納税額・還付税額について、それぞれの機関を個別に訪問することなく一括で確認することができるようになりました。

ただ、その管理は住民登録番号により行われているため、住民登録番号を持たない在日韓国人の方はこの制度を利用することができません。

住民登録番号は韓国居住者のみに割り当てられています。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 李 榕濟(イ・ヨンゼ)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]03-6260-2190

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:00(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート