韓国籍・韓国財産の相続(準拠法と日韓民法の違い)/在日韓国人・帰化された方の相続vol.03

準拠法と日韓民法の違い

本稿は、月刊実務経営ニュース2021.06「日韓の国際税務・相続詳解」記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

トータルソリューション事業部 李 榕濟

準拠法【 日本と韓国、どちらの国の法律を適用するのか】

尹(ユン)さんのお父さんが亡くなりました。

尹(ユン)さんのお父さんは韓国籍ですが、若いころに日本に渡り、それ以降は日本で人生を送りました。尹(ユン)さんは、お父さんの相続について日本の法律に従って手続きが行われるのか疑問に思いました。

韓国籍であっても日本に住んでいる在日韓国人の方の相続は日本の法律に従って手続きがおこなわれるのでしょうか。

PR:日韓国際相続の専門サイトは「こちら」

尹さんのように法律問題の当事者などが2つ以上の国に関係する場合、どの国の法律を適用するかについて、日本では「法の適用に関する通則法」が定めています。

この法律36条によると、「相続は、被相続人の本国法による。」と規定されています。したがって、亡くなられたお父さんの国籍が韓国籍である場合、相続について、原則韓国の民法が適用されます。

例外的に、遺言で準拠法を指定することで、日本民法を適用することができます。

「法の適用に関する通則法」41条は、当事者の本国法によるべき場合に、その本国法に従えば日本法によるべきときは、日本法が適用されることを定めています(反致)。

そこで、韓国の「国際私法」を参照すると、遺言で被相続人の死亡時の常居所のある国の法律を相続の準拠法に指定することで、被相続人の相続について、その常居所のある国の法律を適用することができる旨、定められています(韓国国際私法49条2項1号)。

したがって、在日韓国人である被相続人が、遺言書に「相続は日本法による。」と記載し、亡くなるまで日本で住まれていた場合には、日本の民法により相続手続きを行うことになります。

尹さんのお父さんは遺言書を遺していなかったため、韓国の民法に基づいて相続の手続きを行うことになります。

日韓民法の違い

日本で住んでいる在日韓国人の方については、遺言書に日本法の選択を記載するか否かにより、相続で適用される民法を韓国法とするか日本法とするか、任意に選択することができます。

選択する法律により法定相続人や法定相続分、遺留分にも違いがありますので、それぞれの違いを理解して選択をする必要があります。

それでは、日本と韓国の民法はどのように異なるのでしょうか。

まずは、法定相続人から見ていきましょう。

①法定相続人

まず、第一順位ですが、韓国民法では配偶者と直系卑属(日本民法では配偶者と子)と規定されています。

したがって子供が全員相続放棄をした場合に日本と取り扱いが異なることになります。

子供全員が相続を放棄した場合、日本民法では第二順位以下の相続になりますが、韓国民法では配偶者と直系卑属である孫(孫も放棄するとひ孫)が相続人になります。

日本民法では孫(代襲相続を除く)に相続をさせようとすると、遺言書が必要ですが、韓国民法では子供全員が放棄をすることにより、孫に相続をさせることができます。

第二順位は、日本民法も韓国民法も「配偶者と直系尊属」とされていて同様ですが、韓国民法では直系卑属も直系尊属もいない場合には、配偶者の単独相続になります。

第三順位は、日本民法では「配偶者と兄弟姉妹」となりますが、韓国民法では、直系尊属(父母や祖父母など)がいない場合でも「配偶者」がいれば第二順位により「配偶者」の単独相続となり、「配偶者」もいなければ第三順位として「兄弟姉妹」が相続人となります。

子供も両親もいないご夫婦の場合、日本民法ではご主人が亡くなった後、今まであまり付き合いのなかったご主人の兄弟が出てきて遺産の分割を求められて苦労される場合があります。

そのような争いを防ぐためには遺言書を作成する必要がありますが、韓国の場合は配偶者の単独相続ですので遺言書は不要です。

日本民法では相続人は第三順位までですが、韓国民法では第三順位の相続人が存在しない場合は第四順位として四親等以内の傍系血族が相続人となります。

三親等の傍系血族には伯父母・叔父母・甥・姪など、四親等の傍系血族には従兄弟や祖父母の兄弟姉妹などが含まれます。日本民法では相続権はありませんが、韓国民法では相続権があります。

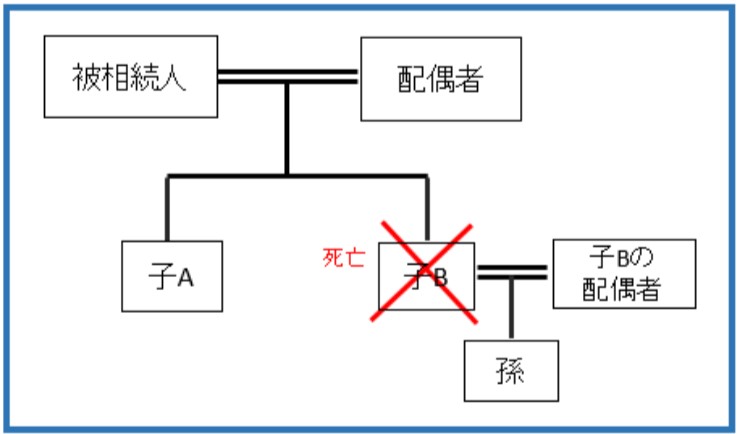

②代襲相続人

代襲相続についても日本民法と韓国民法で違いがあります。

韓国民法では、「相続が開始する前に、相続人である被相続人の直系卑属もしくは兄弟姉妹が死亡したとき、又は欠格したときは、その者の直系卑属と配偶者が代襲して相続人となる。」と規定されています。

第三順位の兄弟姉妹が相続人になる場合、日本民法では代襲相続は一代限りです。

すなわち兄弟姉妹が既に死亡していた場合には甥や姪が代襲相続人になりますが、甥や姪も既に死亡していた場合には、その子は代襲相続人になりません。

一方、韓国民法では代襲相続の代に制限はなく、兄弟姉妹の直系卑属が代襲相続人になりますので、甥や姪の子が代襲相続人になることもあります。

また、日本民法では、お父さんより先に子供が死亡した場合、孫が代襲相続人になりますが、韓国民法では、孫だけではなく亡くなった子供の配偶者も代襲相続人になります。

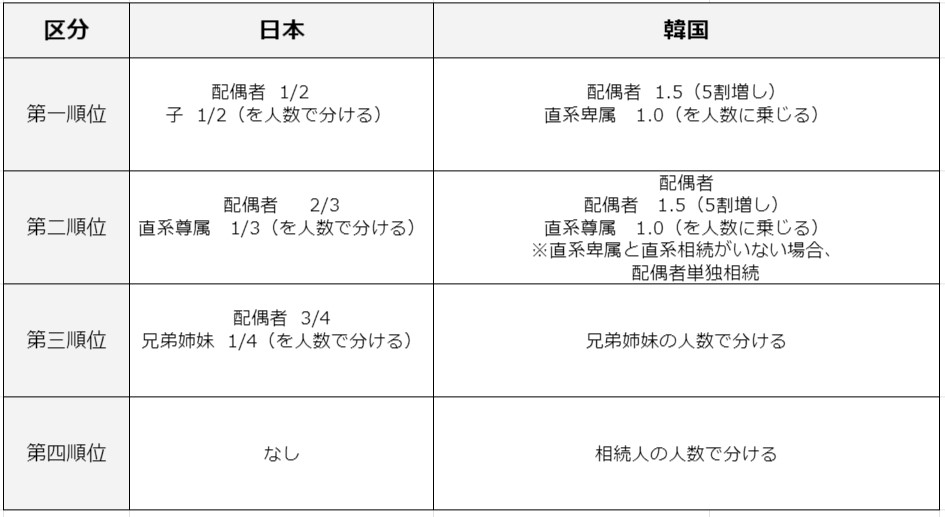

③ 法定相続分

日本民法では、配偶者と子供が相続人となる第一順位での相続の相続分は、配偶者は2分の1と定められていますが、韓国民法では、配偶者の法定相続分は子供の人数(第二順位の場合には親の人数)により変動することになり、子供の数が多いほど配偶者の相続分は減少します。

なお、嫡出子と非嫡出子の法定相続分の違いはありません。

子供が1人なら、配偶者の相続分は5分の3で子供が5分の2です。

ところで、子供3人の場合、配偶者の相続分は3分の1となり子供は各9分の2となります。

仮に9000万円の相続財産であれば、日本では4500万円が配偶者の相続分ですが、韓国では3000万円となります。

④ 相続放棄、限定承認

相続放棄についてですが、韓国民法において「相続人は相続の開始があったことを知った時から3ヶ月以内に単純承認もしくは限定承認もしくは放棄することができる。」(民法1019条)と規定しています。

また、放棄の形式として、韓国民法は「相続人が相続放棄をする時は、民法1019条の期間内に家庭法院に申告しなければならない。」(民法938条)としています。

したがって、相続開始の日から3ヶ月以内に家庭裁判所に相続放棄の手続きを行うことにより放棄することができます。

なお、在日韓国人であっても日本の家庭裁判所に相続放棄の手続きをすることにより有効な放棄ができるとされていますが、お父さんの債権者に韓国在住の債権者が多い場合には、念のため、韓国の家庭法院でも相続放棄の手続きをされておく方が無難です。

また、子供全員が放棄をした場合、日本民法では第二順位以下の相続になりますが、韓国民法では配偶者と直系卑属である孫(孫も放棄するとひ孫)が相続人になりますので、相続権は直系卑属である孫(孫も放棄するとひ孫)に移ります。

したがって、亡くなったお父さんが債務超過の場合で、親族全員が相続せず放棄をするという場合、日本でも順番に放棄の手続きをしていく必要がありますが、韓国の場合、放棄の手続きをしなければならない人が多くなります。

日本の場合、お父さんが亡くなって相続放棄する場合

① お母さんと子供、②お父さんの両親(祖父母など)、③お父さんの兄弟姉妹と放棄の手続きをしていくことになります。

韓国の場合

① お母さんと子供、②孫(ひ孫)、③お父さんの両親(祖父母)、④お父さんの兄弟姉妹、⑤お父さんの伯父・伯母・叔父・叔母、⑥従兄弟・・・・と順番に放棄の手続きをしていく必要があります。

相続の開始があったことを知った日から3ヶ月経過後は原則として相続放棄をすることはできませんが、韓国民法では、「債務超過の事実を重大な過失なく知らなかったときは、債務超過の事実を知ったときから3か月以内であれば限定承認をすることはできる」と規定しています。これを特別限定承認制度といいます。

なお、限定承認の場合ですが、相続人全員が手続きを行わなければならない日本民法と異なり、韓国民法では相続人全員ではなく単独で手続き出来ることになっています。

⑤ 遺留分

韓国民法による遺留分権利者は、配偶者、直 系卑属、直系尊属、兄弟姉妹です。第四順位の 被相続人の四親等以内の傍系血族は遺留分はありません。

兄弟姉妹が遺留分の請求権を持つの が日本民法と異なります。

遺留分の割合は配偶者と直系卑属は法定相続分の2分の1、直系尊属と兄弟姉妹は法定相続分の3分の1の遺留分が認められています。

遺留分は被相続人の相続開始時において持つ財産の価額に贈与財産(相続開始前の1年間に行ったもの)の価額を加算して債務の額を控除して算定されます。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 李 榕濟(イ・ヨンゼ)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]03-6260-2190

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:00(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート