在日韓国商工会議所発行「架け橋」/韓国の贈与税について

韓国の贈与税について

本稿は、「架け橋」Vol.162(在日韓国商工会議所発行)にて掲載された記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

「在日韓国人である金(キム)さんは、お父さんから韓国にある財産の贈与を受けました。贈与税は韓国と日本でそれぞれ払わなければならないでしょうか。贈与税の計算について教えてください。」

前回は、贈与税の日本と韓国の制度の違い、贈与財産控除、税率について説明しました。今回は贈与税の計算について説明します。

贈与税は原則的に日本も韓国も財産を貰った人(受贈者)に納税義務があります。但し、受贈者が居住者に該当するか非居住者に該当するか、贈与財産が国内財産もしくは国外財産によって課税の範囲や納税義務者も異なります。

金さんのように日本に居住する在日韓国人が韓国財産を贈与で受けた場合は、韓国では非居住者に該当しますので韓国財産に対してのみ贈与税を納める義務があります。また、日本では居住者に該当しますので全世界財産に対して贈与税を納める義務があります。

つまり、金さんは日本と韓国の両国で贈与税の納税義務があります。課税の範囲の違いにより生ずる二重課税を防止するために、相続税と同じく贈与税にも外国税額控除の規定が設けられています。それでは、具体的な贈与税の計算を確認してみましょう。

1.贈与税の計算

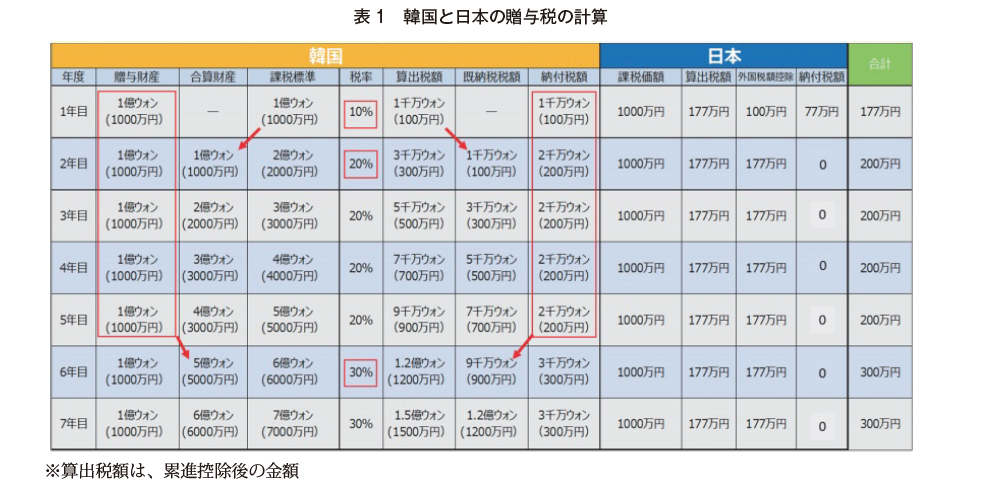

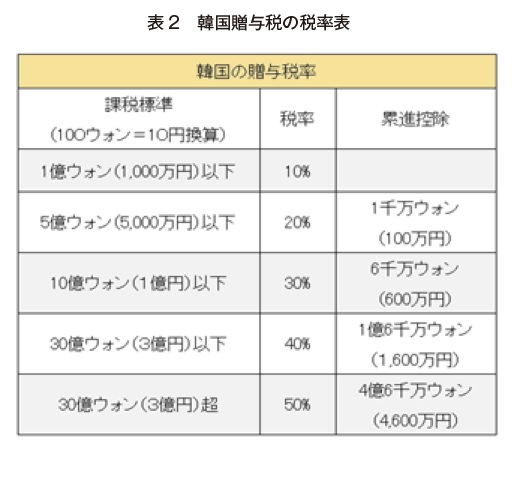

表1と表 2 は、韓国に所有する財産を毎年 1 億ウォンずつ日本に居住する子に贈与する場合の毎年の贈与税額を計算したもの(レートは 10 円:100 ウォンに換算)と韓国贈与税の税率表です。

まず 1 年目の贈与税額の計算ですが、韓国では、受贈者が韓国の非居住者に該当する場合には贈与財産控除の適用を受けることができません。従って、贈与財産価額 1 億ウォンに韓国贈与税の税率表の1億ウォン以下の税率 10% をそのまま乗じて計算した1,000 万ウォンが納付税額となります。

日本では、財産価額 1,000 万円から 110 万円の基礎控除を引いた 890 万円に日本贈与税の税率(1000万円以下の税率 30%)を乗じ累進控除の 90 万円を控除して算出税額は 177 万円となります。177 万円から外国税額控除として韓国で納付した贈与税 100万円を引いて 77 万円を納付します。日本と韓国の納付税額の合計は 177 万円です。

2 年目の贈与税の計算ですが、韓国では、10 年間の累積課税の適用がありますので、2 年目の贈与財産価額 1 億ウォンと 1 年目に贈与した財産価額 1 億ウォンを合算して 2 億ウォンに対して韓国贈与税の税率表の 5 億ウォン以下の税率 20%を乗じ累進控除の 1000 万ウォンを控除して算出税額は 3000 万ウォンとなります。算出税額の 3000 万ウォンから 1 年目に納付した贈与税額 1000 万ウォンを控除して2年目は 2000 万ウォンを納付することになります。

これに対して日本は暦年で贈与税を計算しますので、算出税額は 1 年目と変わらず 177 万円となります。外国税額控除ですが、韓国で納めた税額は 200万円ですが、日本の算出税額は177万円しかないので、200 万円の全額を控除することはできず、日本の税額である 177 万円までしか控除できません。日本での納付税額は外国税額控除を適用して 0 円になります。

日本と韓国の納付税額の合計は 200 万円です。

3 年目からも同じ方法で贈与税を計算しますが、6 年目からは課税標準が 5 億ウォンを超えますので、高い税率を適用することになります。表 1 の 6 年目の贈与税の計算ですが、6 年目の贈与財産価額 1 億ウォンと 1 年目から 5 年目までに贈与した財産価額 5 億ウォンを合算して 6 億ウォンに対して韓国贈与税の税率表の 10 億ウォン以下の税率 30%を乗じ累進控除の 6000 万ウォンを控除して算出税額は 1 億 2000万ウォンとなります。算出税額の 1 億 2000 万ウォンから 1 年目から 5 年目までに納付した贈与税額合計9000 万ウォンを控除して 6 年目は 3000 万ウォンを納付することになります。

1 年目のように韓国の税額が日本より低い場合には、原則として韓国で納めた贈与税の全額が日本で控除できますが、2 年目以降のように日本の税額が低い場合には、日本の贈与税までの部分しか外国税額控除ができず、超える部分については日本で日本財産を贈与した場合に比べて税負担が増加することになります。

2.生前贈与加算

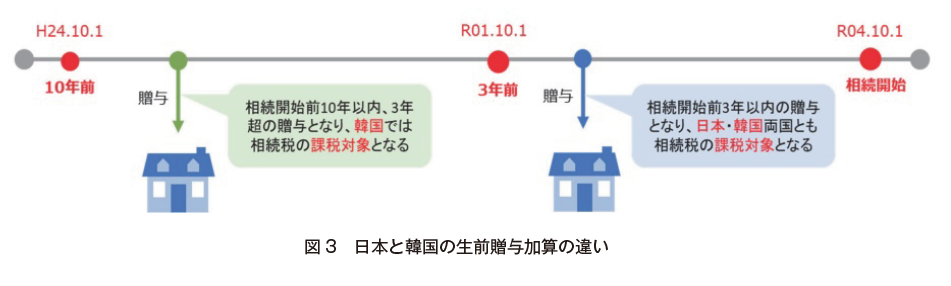

韓国の相続税法にも生前贈与加算の制度があり、相続開始前一定期間内に贈与した財産の価額を相続税課税価額に加算します。加算するのは、相続開始前10 年以内に被相続人が相続人に贈与した財産価額、相続開始前 5 年以内に被相続人が相続人でない者に贈与した財産が生前贈与加算の対象となります。

これに対し日本の相続税法では相続開始前 3 年以内に贈与した財産が相続税課税価額に加算されますが、生前贈与加算の対象は相続(遺贈)により財産を取得した者に限られます。韓国では相続(遺贈)により財産を取得したか否かに関わらず生前贈与加算の対象になり、その点が日本と韓国との違いになります。

なお、韓国では通常の贈与税率が適用される一般贈与とは別に、特例税率の適用がある創業資金または家業承継株式等の贈与の制度があります。これらの特例税率適用の贈与財産については、贈与時期に関係なく相続税課税価額に加算しますが、贈与税の特例税率は在日韓国人のように韓国非居住者の場合は適用を受けることはできません。

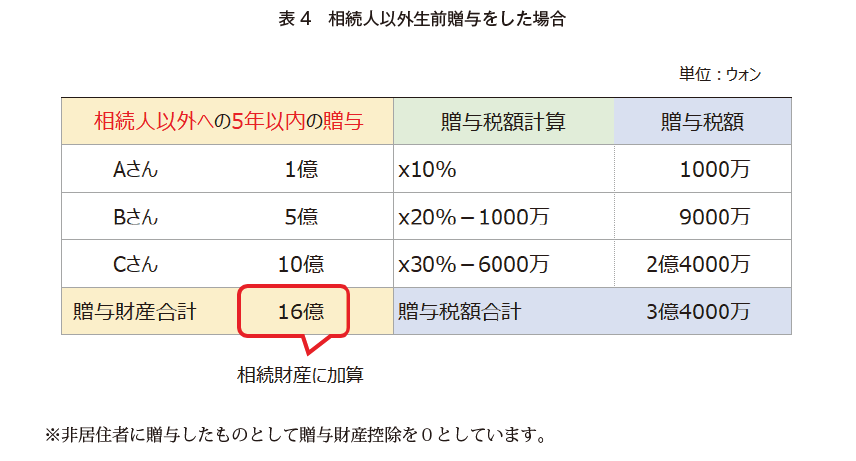

韓国では、相続開始前 5 年以内であれば、相続人以外にした贈与についても相続税の計算において生前贈与加算されることになります。その結果、贈与を受けていない相続人の税負担が増加する場合があります。表 4 は、被相続人が相続人以外の者に相続開始日前 5 年以内に生前贈与をした場合、それぞれの者が納付する贈与税額を計算したものです。

相続人以外の者に対して 5 年以内に贈与をした場合、受贈者の A さん、B さん、C さんは各自が贈与を受けた財産の価額に贈与税率を乗じて計算して贈与税額を納付します。また、贈与財産価額の合計 16 億ウォンは相続財産価額に加算されます。

もし、生前贈与加算後の相続税課税標準(控除後の課税価額)が 30 億ウォンを超える場合、50%の相続税率が適用されることになります。生前贈与加算による相続税の増加額を計算すると、16 億ウォン×50%-既納付贈与税額(3 億 4000 万ウォン)= 4 億 6000 万ウォンとなります。このように相続税が 4 億 6000 万ウォン増加しますが、この相続税も相続財産に課税するという遺産課税の考え方から贈与を受けた受贈者ではなく結果として相続財産を相続(遺贈)する者が負担をすることになります。このように相続人以外の者に行った生前贈与加算により相続税が増加する場合、相続人は贈与を受けていないにも関わらず増加する相続税の負担を結果的に負うことになります。

今回は、韓国財産の贈与を受けた場合の具体的な日韓両国の贈与税の計算方法と生前贈与の違いについて説明しました。日本と韓国の贈与税の計算方法は異なるので、実際贈与を計画する際には、どの財産をいくら贈与したら、いくらの税金が両国に発生するのか、どの財産を贈与した方が良いのかなどに関して、事前に専門家に相談してから進めることをお勧めします。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 代表社員税理士 吉本英明

韓国税務担当 李 榕濟(イ・ヨンゼ)

韓国税務担当 金 三成(キム・サムソン)

韓国税務担当 柳 成沃(ユ・ソンオク)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]03-6260-2190

担当:李 榕濟(イ・ヨンゼ)

金 三成(キム・サムソン)

柳 成沃(ユ・ソンオク)

受付時間9:30〜17:00(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート