韓国籍・韓国財産の相続(課税方式、課税対象)/在日韓国人・帰化された方の相続vol.02

課税方式、課税対象(居住者・非居住者の違い)

本稿は、月刊実務経営ニュース2021.05「日韓の国際税務・相続詳解」記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

トータルソリューション事業部 李 榕濟

この記事の目次

- 日韓両国の民法と相続税法

- 日韓相続税法の違い

①課税方式の違い

②課税対象財産

③居住地と課税範囲

④居住者と非居住者による違い - 被相続人が居住者か否かによる相続税法の違い

①申告期限

②課税対象財産

③課税価額から控除する金額

④課税標準の計算(控除項目)

日韓両国の民法と相続税法

日本と韓国に財産を所有している韓国籍の尹(ユン)さんは、国際相続に詳しい専門家を訪ねて日本と韓国の相続に関する法律の違いについて尋ねました。

その中で、日韓両国の民法・相続税法は大きく違い、その違いを知っていなければ正しく相続税の申告をすることができないことを知りました。

今回は、日本と韓国の相続税法の違いについて気になる点を解説いたします。

国際相続に詳しい専門家に相談をすることとしました。

PR:日韓国際相続の専門サイトは「こちら」

日韓相続税法の違い

尹(ユン)さんは、知り合いから、韓国の相続税の方が日本の相続税より高いと聞きました。それは本当でしょうか?

①課税方式

相続税の計算は複雑で、財産の金額や相続人数などで税率が変わることになりますので、韓国と日本どちらの相続税が高いかは一概にはいえませんが、日本より韓国の相続税が高くなりやすい理由として、日本と韓国の相続税課税方式の違いが考えられます。

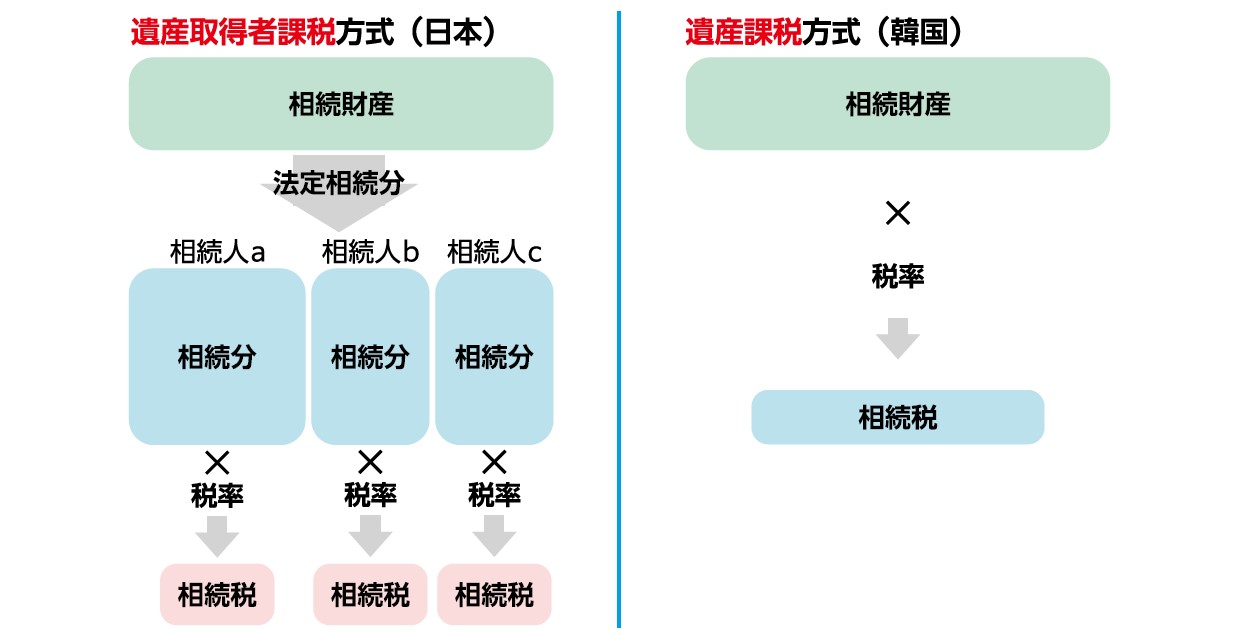

相続税の課税方式には、「遺産課税方式」と「遺産取得者課税方式」があります。

「遺産課税方式」は、被相続人の遺産全体を課税対象として課税する方式であり、韓国・アメリカ・イギリス等においてこの課税方式が採用されています。

これに対し「遺産取得者課税方式」は、被相続人の遺産額に関係なく相続人等が相続等により取得した財産を課税対象として課税する方式であり、日本・ドイツ等において採用されています。

韓国の場合は「遺産課税方式」であり、日本の「遺産取得者課税方式」と異なります。

すなわち日本は財産を貰った人に貰ったことに対して課税し、韓国は財産を遺したことに対して財産その物に課税するということです。

日本では、まず相続人に財産を分けたうえで、それに税率をかけます。(正確には法定相続分に応じて分けたものとして計算します。)

韓国では、財産を分ける前の全体に税率をかけることになります。

相続税は日韓ともに超過累進税率を適用しますので、一般的には「遺産課税方式」を採用している韓国の方の相続税の税率が高くなりやすいです。

韓国の相続税法では納付する相続税について「相続人又は受遺者が相続財産のうち各自が受けた又は受ける財産の比率により計算した金額を相続税として納付する義務がある」と規定し、変則的遺産課税方式を採っているといえます。韓国の相続税の納付義務について今後の連載で解説させていただきますが、相続人等がそれぞれ取得した財産の価額に応じて納税義務を負い、さらに連帯納税義務を負います。

参考として韓国の贈与税は、相続税と異なり受贈者が贈与により取得した贈与財産に対して課税する「遺産取得者課税方式」を採用しています。

②課税対象財産

両国の相続税の課税方式の違いにより課税される財産にも違いが生じます。

日本の場合「相続又は遺贈により取得した財産」とされているのに対し、韓国は「被相続人に帰属する財産」と規定されています。また、制限納税義務者か無制限納税義務者かの判定も居住者か非居住者かで判定しますが、その判定の対象者にも違いがあります。

日本では貰った人が中心ですので相続人が居住者であれば無制限納税義務者になりますが、韓国では亡くなった人の財産が中心ですので被相続人が居住者であれば無制限納税義務者になります。

制限納税義務者とは、相続又は遺贈により取得した財産のうち相続税法の施行地にある財産のみに対して相続税の納税義務を負う人をいいます。

つまり、日本の制限納税義務者は、日本国内にある財産のみに対して日本の相続税の納税義務を負い、韓国の制限納税義務者は、韓国国内にある財産のみに対して韓国の相続税の納税義務を負います。

制限納税義務者に対して、無制限納税義務者は国内・国外いずれの財産に対しても相続税を納税する義務を負う人をいいます。

③居住地と課税範囲

居住地と課税範囲をまとめたものです。

パターン① 被相続人:韓国居住×相続人:日本居住

被相続人である父が韓国の居住者として死亡し、相続人である母と子供は日本の居住者である場合、日本では相続人が日本の居住者であれば無制限納税義務者となりますので、日本と韓国にある遺産の全てが日本の相続税の課税対象財産となります。又、韓国では父が韓国の居住者であれば無制限納税義務者として、韓国と日本にある遺産の全てが韓国の相続税課税対象となります。所得税では双方居住者となる場合、租税条約などでどちらの居住者になるか振り分けている場合も多いと思いますが、相続税の場合、課税に対する考え方が違いますので、日韓両国で無制限納税義務者となる場合が生じます。

パターン② 被相続人:韓国居住×相続人:韓国居住

被相続人も相続人も韓国に居住し、日本に財産場合です。

この場合には、韓国では無制限納税義務者となり日本では制限納税義務者になります。(日本の非居住無制限納税義務者にならない場合)

パターン③ 被相続人:日本居住×相続人:韓国居住

被相続人が日本に居住し、相続人が韓国に居住している場合です。原則な考え方からすると両国ともに制限納税義務者になるはずですが、日本では被相続人が日本に居住していると非居住無制限納税義務者に該当することになっています。

パターン④ 被相続人:日本居住×相続人:日本居住

在日韓国人に多いパターンです。

被相続人も相続人も日本に居住し、日本と韓国に財産がある場合です。

韓国国内に所有する財産に韓国で韓国の相続税がかかります。

このように課税対象範囲が重なることにより生じる日本と韓国両国による二重課税については、外国税額控除の規定を適用して二重課税部分を控除し、控除後の税額を納付することになります。

④居住者と非居住者による違い

尹(ユン)さん夫婦は、日本と韓国で事業を営んでいます。韓国事業は子供たちに任せており、尹(ユン)さんが韓国に帰るのは、韓国の大きな祝日である旧正月やお盆休みのみです。残りの期間は日本に住んでいます。なお、子供たちは全員韓国に住んでいます。

被相続人が韓国の居住者である場合は無制限納税義務者となりますが、居住者の判定はどのように行われるのでしょうか。

又、被相続人が韓国の居住者か否かによって韓国相続税の規定はどのようになるのでしょうか。

まず、韓国の居住者・非居住者というのは税法上の概念で、被相続人の国籍は関係ありません。

居住者とは、韓国国内に住所を有し又は183日以上居所を有する個人をいい、非居住者は居住者でない個人をいいます。

住所とは、各自の生活の根拠となる場所をいい、国内で生計を一にする家族及び国内に所在する資産の有無など客観的な事実により判定するものとし、その判定は原則的に韓国の住民登録法による住民登録地を基準にすると規定されています。

居住者と非居住者の判定は、被相続人の国籍とは別で、韓国の相続税法の規定によります。

尹(ユン)さん夫婦の場合、韓国に住所を有していませんし、韓国滞在期間も年間で183日未満ですので韓国の非居住者に該当します。

それでは、被相続人が居住者か否かによる日本と韓国の相続税法の違いについて確認してみましょう。

被相続人が居住者か否かによる相続税法の違い

①申告期限

日本の相続税は申告納税方式で申告期限は相続開始日から10ヶ月以内ですが、韓国の場合は賦課課税方式を採用しています。賦課課税方式ですが、相続人は相続財産の明細や相続税を計算した申告書を提出することになります。申告期限は、被相続人が韓国の居住者である場合には相続開始日が属する月の末日から6ヶ月以内です。(ただし、被相続人が韓国の居住者であっても相続人全員が外国に住所を有する場合は相続開始日が属する月の末日から9ヶ月以内となります。)被相続人が韓国の非居住者である場合には相続開始日が属する月の末日から9ヶ月以内となります。

②課税対象財産

被相続人が韓国の居住者である場合には世界各国で所有する全ての財産に、被相続人が韓国の非居住者である場合には韓国国内に所有する財産に対して、韓国で相続税が課されます。被相続人が韓国の居住者で韓国の無制限納税義務者に該当し、相続人が日本の居住者で日本の無制限納税義務者に該当する場合は、同じ財産に対して韓国と日本の両国で相続税が課税されることになります。(二重課税とならないように両国では相手国で納付した相続税の内、一定額を控除する外国税額控除制度を設けています。)

③課税価額から控除する金額

韓国の相続税課税価額から控除できる項目には公課金、被相続人の葬式費用、被相続人の債務があります。被相続人が韓国の居住者で韓国の無制限納税義務者に該当する場合には相続開始日に被相続人が納付すべき義務がある公課金、被相続人の葬式費用、債務が控除できます。被相続人が韓国の非居住者で制限納税義務者の場合には韓国内相続財産に係る公課金、韓国国内所在相続財産を目的とする留置権等の債務が控除でき、葬式費用は控除できません。

④課税標準の計算(控除項目)

韓国相続税の基礎控除額は、2億ウォン(約2000万円)です。被相続人が韓国の居住者である場合、基礎控除以外に未成年者控除、障害者控除などその他の人的控除の適用があります。

基礎控除2億ウォンとその他の人的控除を適用することに代えて、一括して5億ウォン(約5000万円)を控除することも選択できます。

又、配偶者がいる場合は、最低5億ウォン(約5000万円)の配偶者控除の適用があります。

ただ、被相続人が韓国の非居住者である場合、基礎控除額2億ウォン(約2000万円)しか控除されず、配偶者控除の適用もありません。

相続財産を鑑定機関に評価して貰った場合、支払った鑑定評価手数料も控除の対象となります。

韓国の居住者か否かに関係なく500万ウォン(約50万円)を限度として韓国の相続税課税価額から控除されます。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 李 榕濟(イ・ヨンゼ)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]03-6260-2190

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:00(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート