韓国籍・韓国財産の相続(日韓国際相続申告の手続き)/在日韓国人・帰化された方の相続vol.01

日韓国際相続申告の手続き

本稿は、月刊実務経営ニュース2021.04「日韓の国際税務・相続詳解」記事です。

解説:日本経営ウィル税理士法人

顧問税理士・社会保険労務士・一級建築士・行政書士 親泊伸明

トータルソリューション事業部 李 榕濟

日韓の国際相続

ユン・セリ(尹世利・윤세리、仮名/女性)さんのお父さんは、韓国籍で日本と韓国に財産を所有しています。

ある日お父さんは、韓国の大手企業の創業者一族の相続で相続税額が10兆ウォンを超えるというニュースをみました。

自分が死んだときに相続の手続きはどうのように行われるのか、家族にどれだけ相続税がかかるのか、家族の相続税負担を少しでも減らすためには、どうすればいいのか。

国際相続に詳しい専門家に相談をすることとしました。

PR:日韓国際相続の専門サイトは「こちら」

国際相続の増加

近年は、ユン・セリさんのお父さんのように、海外に財産を所有しているお客様から、国際税務・国際相続の相談を多くいただくようになりました。

国際相続は、次の場合に発生します。

①被相続人又は相続人のいずれかに外国籍の方が含まれている場合

②外国に財産を所有している場合に発生します。

相続人や財産が複数国にまたがる国際相続は、国内で完結する相続と比較して手続きが複雑です。各国の民法(相続法)や税法(相続税法)が多様で複雑であるため正確な理解と判断が必要となります。

私どもがお手伝いをさせていただいている国際相続で最も多いのは、日本に居住する韓国籍を持つ方、いわゆる在日韓国人で韓国に財産がある方の相続です。

今回から複数回にわたって日韓国際相続の手続き、日韓両国の民法・相続税法の具体的な内容及びその違い、国際相続時の注意点等について詳しく解説していきます。

少しでも皆様のお役にたてれば幸いです。

在日韓国人の状況

まず、在日韓国人の方の人数を見てみましょう。

参考:政府統計の総合窓口(e-stat) 2020年06月 在留外国人統計

法務省民事局 帰化許可申請者数,帰化許可者数及び帰化不許可者数の推移

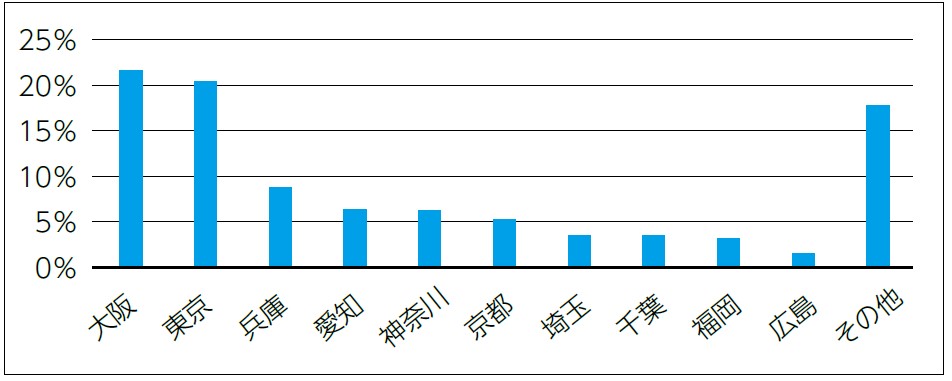

2020年06月の統計資料によりますと、日本にいる外国人約300万人のうち約46万人が、韓国・朝鮮籍となっており、そのうち、在日韓国人や在日朝鮮人と呼ばれる特別永住者の方の数が全外国人の一割強である30万人を占めています。

地域別には、大阪府に10万775人、東京都に9万7158人と東京・大阪に住んでおられる方が多いですが、全国に住まわれています。

在日韓国人の中には、先代、先々代から永く日本に住んでおられる方の場合、先代や先々代は韓国語を話せても、2世や3世のなかには韓国語が話せず、ハングルが読めない方も多くいらっしゃいます。

そこで、相続が発生すると、韓国語が話せ、ハングルが読めて韓国のことが分かっていてお手伝いをしてくれる人が必要となります。

韓国で相続税の申告が必要な場合

日本に住んでいるのに韓国で相続の手続きや相続税の申告が必要になるのはどのような場合でしょうか。

①被相続人が韓国の居住者である場合

被相続人が韓国の居住者である場合には、世界各国で所有する全ての財産に、被相続人が韓国の非居住者である場合には韓国国内に所有する財産に韓国で相続税が課されます。

居住者とは、韓国国内に住所を有し又は183日以上居所を有する個人をいい、非居住者は居住者でない個人をいいます。居住者と非居住者の判定は、被相続人の国籍とは別で、韓国の相続税及び贈与税法第2条の規定によります。

被相続人・相続人の全員が日本に住んでいても相続開始日において韓国内に被相続人の財産があり、その財産が一定額以上(基礎控除以上)であれば韓国の非居住者として韓国の相続税の申告も必要になります。

基礎控除額は、被相続人が非居住者である場合、2億ウォン(約2000万円)です。

被相続人が居住者である場合は、基礎控除(人的控除)が5億ウォン、配偶者控除が最低5億ウォンとなりますので、おおむねですが、配偶者がいる場合10億ウォン(約1億円)、配偶者がいない場合5億ウォン(約5000万円)を超える場合には相続税の申告が必要となります。

②相続税申告をしておいた方が有利な場合

相続により取得した不動産を譲渡する際には譲渡対価と取得価額の差額に対して譲渡所得税が課されます。

相続税申告をした場合は、相続税申告価額が取得価額と認められますが、相続税申告をしなかった場合は、公示価格で相続を受けたものとして評価されます。

公示価格は「不動産価格公示に関する法律」により国土交通部長官が毎年調査・算定して公示するもので、譲渡所得税など各種税金賦課の基準となります。

土地の場合は、公示地価といいます。

公示価格は一般的に時価より低いので、結果的に取得価額が低くなり譲渡所得税が増える可能性があります。

不動産価額が上昇している場合には、相続財産が基礎控除額以下で申告が不要な場合であっても、専門家に鑑定してもらった価額をもって申告しておくと将来の譲渡所得税を減らす効果があります。

発生した鑑定手数料は、相続申告時の控除対象となります。

また、韓国にある預金や有価証券や不動産が相続税の基礎控除の範囲内で相続税の申告が不要であっても、相続の手続きをして相続人の名義に変更しておかないと使えない財産になってしまいますので、日本の相続財産と同様、相続人への名義変更手続きが必要となります。

日韓国際相続の手続きの注意点

日韓国際相続の手続きにおける注意点について確認してみましょう。

日本と韓国の民法の違い

被相続人や相続人の国籍に関係なく、被相続人が日本財産と韓国財産をお持ちのままお亡くなりになった場合、日本の財産と韓国の財産のそれぞれについて、相続の手続きを進めていく必要があります。

相続の手続きとは、亡くなられた方の財産(預金や有価証券や不動産)の名義を、相続人の方の名義に変更する手続きですから、相続しようとすると、相続財産の金額にかかわらず、必要な手続きとなります。

在日韓国人の場合ですが、被相続人も相続人も全員、日本に住んでいて、韓国に財産がない場合には、韓国のことは何も気にしなくても良いのでしょうか。

実はそうではありません。

被相続人も相続人もすべて日本に住んでいて、更に、韓国に財産が無ければ、韓国の相続税の申告や韓国での相続手続きは不要です。

ただ、在日韓国人の方が亡くなると、原則として、日本の民法ではなく韓国の民法が適用されます。日本と韓国の民法は法定相続人、法定相続分など様々な点で違いがありますので、注意が必要です。

相続税法の違い

亡くなられた方が韓国籍の場合であっても、最後の日本への送金の手続きを除いて、相続手続きの流れ自体は日本の相続の場合と大きく異なることはありません。

ただ、韓国の相続税のことも知っていなければ、相続税の税額も分かりませんし、財産の分け方も決められませんので、日本の財産だけで相続手続きを進めていくということもできません。

そのためには、韓国の相続や韓国の相続税の知識が必要となります。

日本と韓国の民法と相続税法の違いについては「日韓の国際税務・相続/居住者・非居住者の違い(課税方式と課税対象)」で詳しく解説しています。

PR:日韓国際相続の専門サイトは「こちら」

日韓相続の手続きの流れ

日韓相続の場合、具体的にどんな手続きが発生するのでしょうか。

相続人の確定

相続人の確定のためには、被相続人の親族関係を証明する必要があり、大使館や領事館で韓国の戸籍や家族関係の証明書を取得することになります。

韓国の戸籍制度や家族関係証明制度については次回以降の連載で詳しく解説させていただきます。

なお、現実の問題としては、在日韓国人の場合、日本の住民票と韓国の戸籍一が致していない場合があります。

これは、市役所に届出しただけで大使館や領事館に届出をしていないため、韓国の戸籍が変更されておらず、住民票の情報と戸籍が一致していないためです。

そのような場合には、まず、領事館に届出をして貰って韓国の戸籍や家族関係証明書を訂正して貰う必要があります。

なお、韓国の戸籍や家族関係証明書などはハングルで記載されています。

日本で相続の申告や相続手続きを行うためには翻訳作業が必要となります。

相続財産の確定

相続財産を正確に把握することも重要です。

韓国では1993年から金融実名制が導入されました。

すべての金融取引における実名取引の義務化によって金融所得の一括管理が実施されるようになりました。

なお、2016年2月からは韓国政府が実施する「安心相続ウォンストップサービス」を利用して韓国の財産等を照会することができるようになりました。

金融取引(預金や有価証券)、土地、自動車等の財産、国税及び地方税の未納税額・還付税額について個別機関を訪問せずに一括申請で確認することができます。

なお、被相続人の財産とともに被相続人から相続開始前10年以内に贈与を受けた財産についても確認する必要があります。生前贈与について、韓国では相続人が被相続人から相続開始前10年以内(相続人以外の者は5年以内)に贈与を受けた財産が相続財産に合算され課税されるので、日本の生前贈与加算との違いに注意が必要です。

相続の承認

相続(財産)の承認については、単純承認、限定承認、相続放棄があります。

相続人が制限なく被相続人の権利と義務を承継する単純承認は手続きが要りませんが、限定承認及び相続放棄は、相続開始を知った日から3ヵ月以内に法院(裁判所)に申請をしなければなりません。

次回の連載で説明させていただきますが、韓国の民法の規定により第一順位の相続人は子ではなく直系卑属となります。子供全員が相続放棄する場合は、孫が相続人になりますので注意が必要です。

遺産分割協議・分割協議書の作成

被相続人が遺言書を残していない場合、相続人が協議して誰がどの遺産をどれだけ相続するかを決めることになります。

分割が決まりましたら、遺産分割協議書を作成して相続人全員が記名押印をします。

韓国財産の相続手続きには、ハングルで記載された遺産分割協議書か、日本語で作成された遺産分割協議書をハングルに翻訳する作業が必要です。

私どもの事務所では、在日韓国人の場合、全世界の財産について日本語で遺産分割協議書を作成するとともに、韓国での相続手続きをスムーズに行うために韓国財産だけの遺産分割協議書をハングルで作成しています。

相続税の申告

韓国の相続税申告期限は、相続開始日が属する月の末日から6月以内です。被相続人が非居住者の場合又は相続人全員が非居住者の場合は、9月以内です。

日本の無制限納税義務者であれば、韓国で申告した相続税額は日本の相続税申告の際に外国税額控除の適用を受けることができます。

なお、韓国の無制限納税義務者に該当する場合には、日本で納付した相続税は韓国の相続税申告において外国税額控除の適用を受けます。

相続財産の名義変更・売却

相続財産の分割が決まれば相続財産を相続人名義に変更登記、登録をします。

ただし、相続人が在日韓国人の場合、韓国内の住民登録番号(日本のマイナンバーのようなもの)がないので、一般的な相続登記とは異なる手続きが必要です。

例えば、初めて不動産の名義変更をするためには、韓国内裁判所(物件管轄登記所)や出入国管理局に申請して不動産登記用登録番号を付与してもらわなければなりません。

また、金融財産の場合、金融機関ごとに提出を要する書類が異なる場合がありますので注意が必要です。

納税の手伝い

納付期限は申告期限と同じですが、分納又は年賦延納の制度により相続税の一時納付に伴う負担を軽減させることができます。

分納は納付税額が1千万ウォンを超える場合、納付期限から2月以内に一定金額を分納することができます。

相続税申告書の分納欄に記載することで別途申請は不要です。なお、年賦延納は所轄税務署に申請書を提出し承認を得る必要があります。

申請は納付税額が2千万ウォンを超える場合5年以内の期間を定めて年賦延納をすることができます。年賦延納を申請する場合、担保を提供しなければなりません。

担保の提供が可能な財産には、金銭、有価証券、納税保証保険証券、土地、建物等が該当します。

日本へ送金

韓国から日本に送金するには、韓国の外国為替取引法(日本の外国為替及び外国貿易法)による規制がありますので、韓国税務署の許可が必要となります。

なお、送金する資金の出所が明らかでない場合には、通常は韓国税務署の許可を得ることは困難です。

ただ、相続により取得した現金や相続した有価証券や不動産を売却した現金(譲渡所得税の申告が必要です。)については韓国税務署の許可を得ることができます。

通常、韓国税務署で預金等資金出処確認書、不動産売却資金確認書などを発行してもらい、指定取引外国為替銀行を登録、日本国内送金銀行を指定する手続きが必要となります。

日本経営ウィル税理士法人

韓国税務担当 顧問税理士 親泊伸明

韓国税務担当 李 榕濟(イ・ヨンゼ)

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

日韓国際相続に関するご相談・お問い合わせ

[韓国税務担当]03-6260-2190

担当:李 榕濟(イ・ヨンゼ)

受付時間9:30〜17:00(土・日・祝日除く)

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート