遺留分があるために自社株式を贈与できない/税理士の相続・事業承継対策の提案vol.001

会社の議決権は100%長男Bに譲りたいのに、遺留分が障害になっている。

長男Bが会社を継ぐ予定で、早めに自社株式を贈与したいのですが、自社株式の全てを長男Bへ贈与してしまうと、長女Cには、相続させる財産がありません。

このまま贈与してしまうと、のちのち長男Bと長女Cで揉めることになるのではないか。

自社株式を譲るに譲れず、何もできないまま、時間だけが無駄に過ぎていました。

- 事業・国際税務

- 相続・オーナー

後継者に自社株式を譲りたい

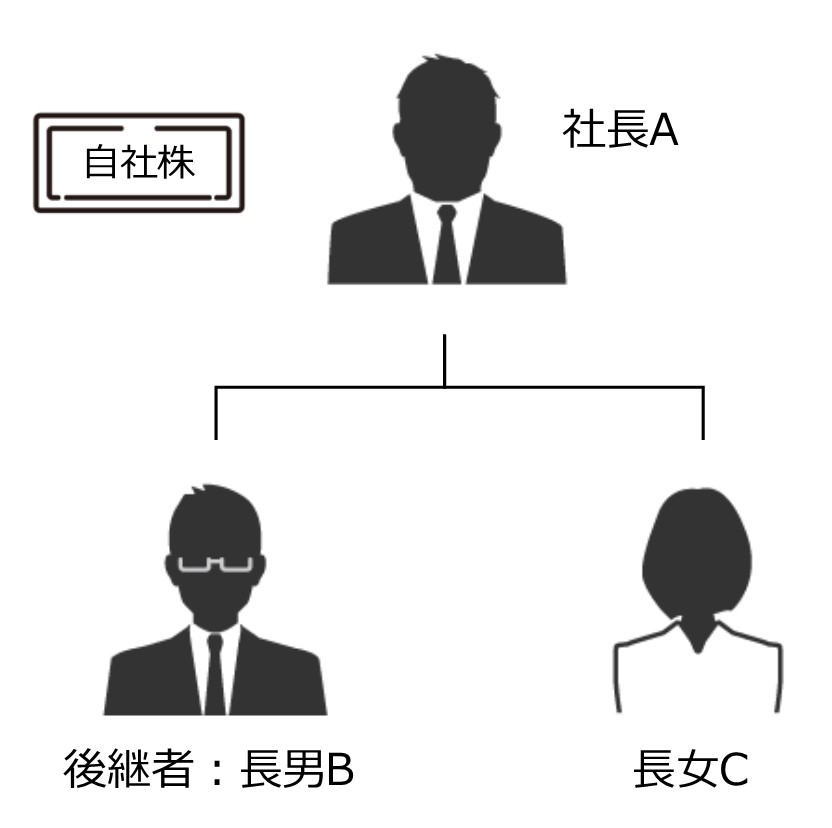

A社長は、長年、会社を経営され、現状、会社の株式を全て保有しています。子供は2名(長男B及び長女C)、既に役員として参画している長男Bが会社を継ぐ予定です。

A社長も高齢なので、早めに自社株式を長男Bに贈与したいと考えました。しかしA社長の相続財産のほとんどは自社株式です。自社株式の全てを長男Bへ贈与してしまうと、長女Cには、相続させる財産がありません。

このまま贈与してしまっても、いいものかどうか。長男Bと長女Cで揉めることになるのではないか。

長男Bに自社株式を譲るに譲れず、何もできないまま、時間だけが無駄に過ぎていました。

贈与財産も遺留分減殺請求の対象となる

A社長は知人のX社長に相談しました。

すると、その社長も同じような悩みを経験したことがあって、相続財産のほとんどが自社株式の場合に、その全てを子供の一人に贈与してしまうと、やはり子供たちの中で揉める可能性があるというのです。

今回の場合、A社長と長男Bが共に、遺留分権利者に損害を加えることを知っていながら贈与をしたときには、相続開始前10年超に贈与した財産も遺留分減殺請求の対象となるというのです(改正民法第1044条1項及び3項)。

会社の議決権は100%長男Bに譲りたいのに、遺留分が障害になって、贈与ができない。どうすればいいのかと頭を抱えるA社長に、X社長は税理士の満重を紹介したのでした。

議決権信託の活用により解決

話を聞いた税理士の満重は、信託を活用した対策を提案しました。

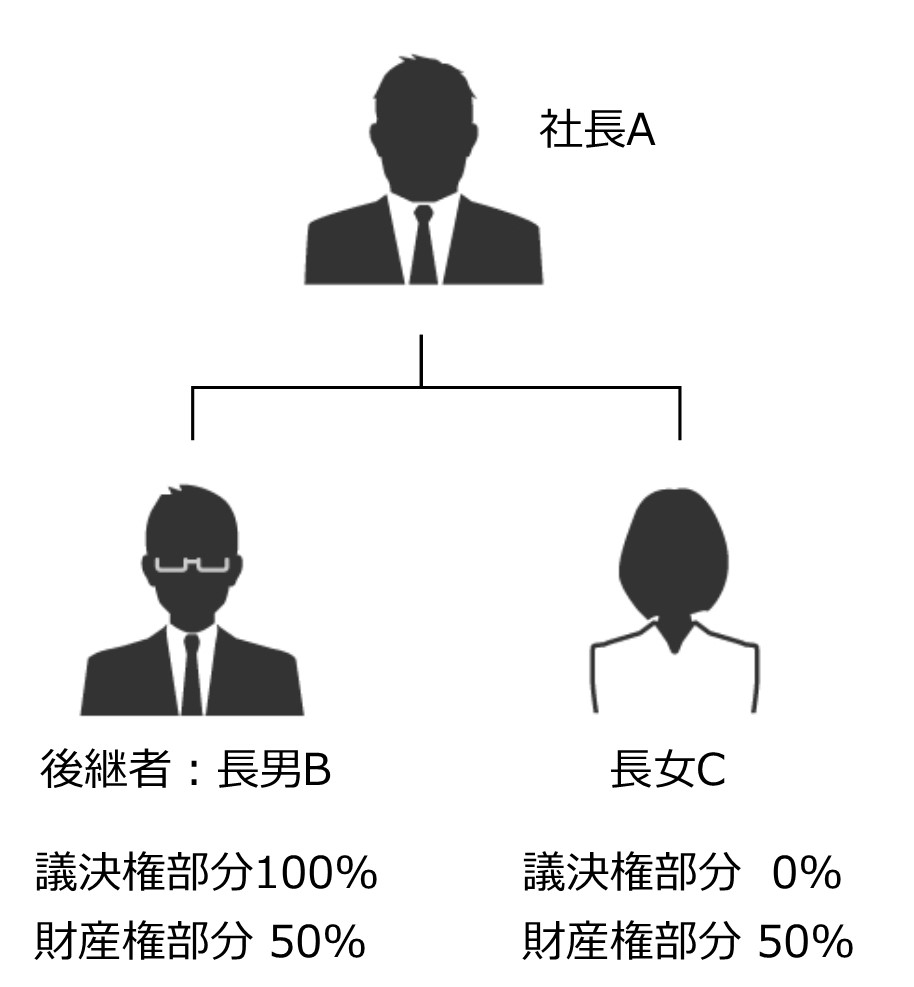

贈与ではなく信託により、株式の名義を全て長男Bとする。これにより、議決権については長男Bが行使することが可能になります。

さらに、受益権(配当を得る権利や残余財産を得る権利、株式の譲渡対価を得る権利など)については、長男Bと長女Cに2分の1ずつ帰属するようにする。信託で、このように設計することができるのです。

A社長はさっそく、手続きを進めました。ほどなくして、議決権は長男Bが全て行使できることになり、会社の円滑な意思決定が可能になりました。

議決権信託とは

今回、税理士の満重が提案した「議決権信託」とは、株主からその所有している株式を、信頼できる者(受託者)に信託譲渡することにより、株式の名義を受託者に変更して、受託者が株主として議決権を行使することをいいます。

議決権信託の特徴は、受託者が株式の所有者として議決権を行使できる一方で、株式の元の所有者は信託の受益者として受益権を有し、今までと同様に配当を受けることができるとともに、残余財産を得たり株式の譲渡対価を得たりすることができる点にあります。

このように、信託は設計次第で、贈与や相続では難しかった事業承継に対する様々な課題が解決できる場合があります。今回は、その典型的な事例でした。

※本稿は執筆時点における一般的な内容を分かりやすく解説したものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。